美国1月CPI即将出炉,黄金“假摔”或将结束!一重磅技术信号预示金价2000美元关口触手可及。

美国1月CPI即将出炉,通胀前景令短期不确定性增加

2月初,在美联储1月利率决议、强劲非农数据公布后,金价自近十个月高位1960美元大幅回落修正逾百美元至1860美元下方,扭转自2022年9月底以来的强劲升势。

究其原因,美联储宣布连续第二次“降档”升息,将基准利率上调个25基点至4.50%-4.75%区间,为2022年3月以来第八次升息。此外,美国1月新增非农就业人口意外高达51.7万,远超市场预期的18万人,失业率不升反降,维持在近50年来的低位。

毫无疑问的是,美国通胀前景将对美国终端利率高点及美联储多长时间维持利率于高位构成影响。尽管商品通胀明显回落、住房通胀因滞后效应有望于2023年中回落,但强劲的非农令服务通胀前景堪忧,美联储于年内降息可能性大幅下降。

此外,从金融稳定性方面考虑,美国利率波动率的公认衡量指标MOVE指数目前已从去年逼近2020年3月的高位重新回落至近八个月水平。

鉴于通胀回落及金融稳定性被视为去年9月底美元转入主要推动因素,因而不能排除美元短期存进一步反弹修正可能。

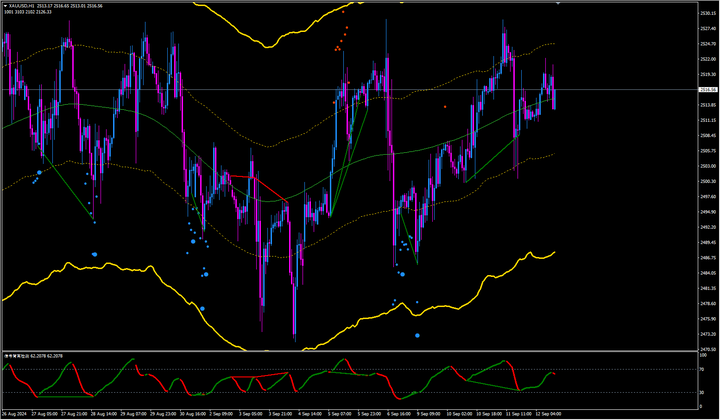

美元指数日线图:

尤其需要注意的是,周二(2月14日)将迎来美国1月CPI。摩根大通预计,二手车价格在1月份回升将推动月度核心通胀率走强,其中美国1月CPI月率将上涨0.5%,核心CPI月率也将上涨0.5%。但通胀年率料将在1月份继续放缓。

可以预见的是,若美国1月CPI显示通胀潜在回升可能,美元、美债收益率或进一步走高,但需提醒的是,核心PCE物价指数是美联储最重视的通胀指标,由于统计方式和权重不同,两者的绝对水平一直存在1ppt左右的差异,中金预计未来权重计算方式调整后CPI或向PCE逐步收敛,这意味CPI到5%基本没有悬念。

经济衰退风险或令黄金持续受益,黄金“假摔”或将结束!

展望2023年,市场将聚焦于美联储货币政策路径:

美联储温和有序紧缩;

美联储更加激进加息、缩表;

美联储紧缩力度超预期,加剧金融风险;

美国经济衰退,美联储从加息转向降息;

值得留意的是,在更长的周期来看,历史经验显示美联储每一次急速升息均将迎来金融危机。尽管我们认为从2023年来看,市场或更可能显示出美联储温和有序紧缩,随着缩表、加息的持续,欧美经济衰退风险加大所衍生的金融市场剧烈波动风险,这意味黄金中期或仍有较大上行空间。

实际上,当前美国两年期国债收益率周四远超过10年期国债收益率,倒挂程度达上世纪80年代初以来之最。

而世界黄金协会数据显示,2022年四季度,全球各国央行购入了417吨黄金,2022年下半年黄金总购买量超过800吨。2022年黄金需求达到4741吨,同比增长18%,是2011年以来的最高水平。各国央行的大力度购金和持续走强的零售黄金投资是主要的驱动因素。

出于规避信用货币风险、储备资产多元化的考虑,预计各国央行将于2023年美联储加息、缩表期间进一步增持黄金储备,这将为黄金中期上涨提供动力。

地缘政治方面,俄乌局势趋向再度发酵。据英国军事情报机构表示,自2023年1月初以来,俄罗斯极有可能试图重新开始在乌克兰的重大进攻行动。另外,有关美国参与“北溪-1”和“北溪-2”天然气管道破坏或引发更大风波。投资者应关注地缘政治局势引发黄金的再度飙升的可能。

一重磅技术信号揭示——金价2000关口触手可及

黄金正处于缠论的潜在“二、三买重合”上:

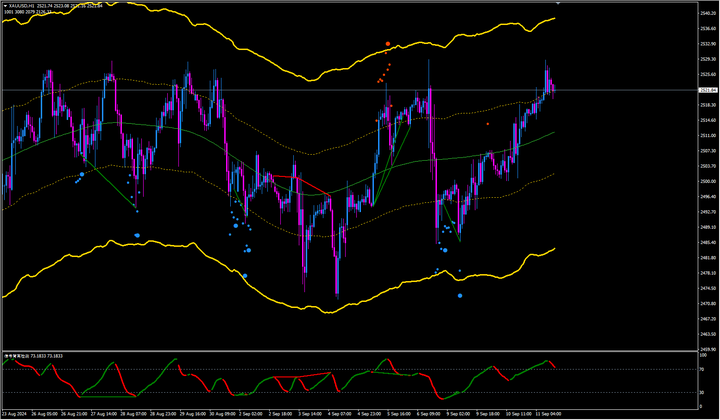

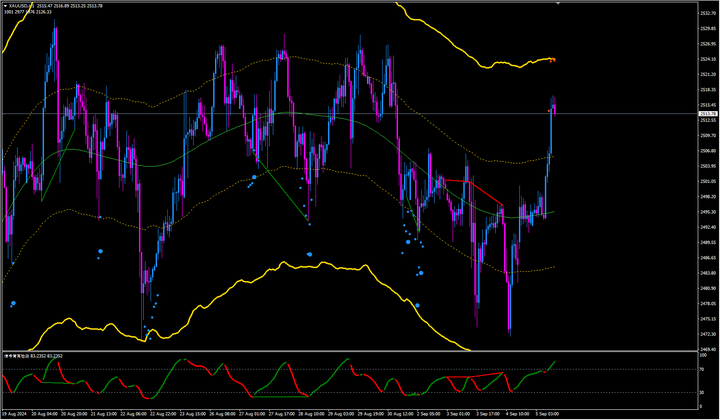

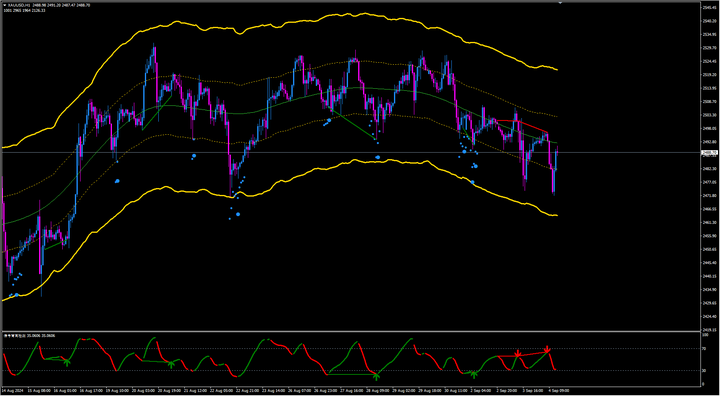

黄金日线图:

黄金目前维持于1850美元上方整固,但从整体走势来看,黄金仍处于去年9月底以来的上升趋势之中。

值得留意的是,若黄金此轮调整最终企稳于1807美元(前期中枢高点)上方,即意味黄金将构成日线图缠论的二、三买重合买点,后市预计将迎来快速且猛烈升势,后续有望挑战前期高位1960美元甚至2000美元关口上方阻力。

简单而言,黄金在1807-1850美元区间值得多头的重点关注,而后市关键节点分别为2月14日(CPI)及3月15日前后。