摘要:LME铜与上证指数、美债收益率关系凸显当前趋势,强势或延续至下一季度;美联储利率决议来袭,鹰派声明或令LME铜短期进一步调整,LME铜后市如何部署?

LME铜与上证指数、美债收益率关系凸显当前趋势

LME铜自去年7月中旬于7000美元关见底,其后一路震荡上涨至9500美元上方,累计涨幅高达37%。毫无疑问,中国经济复苏的乐观情绪以及对节后复工复产带来的旺季需求预期对铜价起到直接的推动作用。

周二(1月31日)国际货币基金组织(IMF)在最新一期《世界经济展望报告》中预计,经济增较此前更具弹性,全球性衰退或可避免。其中消费者活力和中国经济重新开放是前景更加乐观的原因。IMF将2023年中国经济增速预期由4.4%调高至5.2%。

另一方面,随着大宗商品、尤其是能源价格的持续回落,欧洲经济前景转好、加之美国通胀显示出明确的回落信号,市场正押注美联储在2月和3月份会将利率累计推高至5%,并于年底把利率降至4.6%。

从数据上看,截至1月20日,LME铜投资基金净多头持仓量已经从12月30日起快速上升42%至58,641手。因此,LME铜目前的升势主要受益于美联储货币政策转向及中国经济复苏刺激需求两大因素推动。

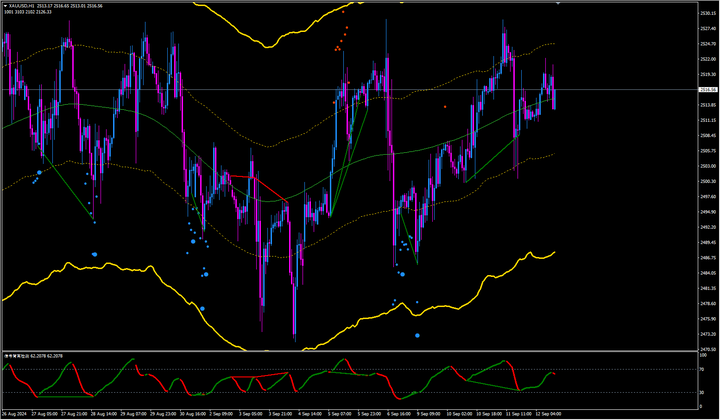

LME铜、10年期美债收益率、上证指数:

从上图可以看出、随着上证指数的回升、10年期美债受益的触顶回落,LME铜出现持续的回升。总所周知,LME铜作为全球经济睛雨表,反映市场对未来全球经济预期。

鉴于美国经济数据显示就业成本指数显示工资增长正在放缓。同时住房通胀因滞后效应有望于年中回落、供应链恢复商品通胀价格放缓,整体通胀呈现明显回落势头。这意味市场押注美联储于年底前降息的理由正变得越来越充分。

从宏观角度来看,全球通胀呈现下行趋势明显,全球经济前景呈现探底回升阶段。中期影响来看,“中国因素”对LME铜的影响似乎更为重要。

美联储利率决议来袭,鹰派声明或令LME铜短期进一步调整

不过,美元自去年9月底以来自114.0下跌主要受累于“金融稳定性”及“通胀回落”两大因素的考量。而随着市场对通胀下降预期升温及MOVE指数自去年高位回落,笔者预计周四(2月2日)公布的美联储利率决议将偏向“鹰派”。

MOVE指数自去年高位大幅回落:

笔者认为,随着MOVE指数回落,美股回升,投资者加速抛售美国债券势头有望缓解。与此同时,投资者对通胀降温的押注逐步增加,在此阶段不排除美联储主席鲍威尔(Jerome Powell)可能再次强调控制通胀的决心,并“提醒”市场通胀的“顽固性”。

高盛预计美联储3月和5月将再分别加息25个基点,但如果疲弱的商业信心抑制了招聘和投资,可能需要进一步放缓加息;如果随着过去政策收紧的影响消退,经济重新加速,则可能需要更多的加息。

总结而言,LME铜中期前景仍倾向乐观,但投资者需警惕短期美元、美债收益率的反弹最终导致以美元计价的LME铜进一步回调可能。

LME铜技术分析:强势或延续至下一季度,回调空间受限

LME铜:

LME铜突破9000美元关口后进一步触及阻力9500美元水平,暗示投资者看涨铜价意愿浓厚,8500-8600美元区域从前期阻力其转为支撑。

展望后市,尽管LME铜短期面临调整需求,但若LME铜最终能企稳于8600美元上方,则后市有望突破9500美元,并进一步上攻10000关口及前期高位10700水平。