摘要:高盛称2024年底前10年期美债收益率不会低于4%,美元看涨逻辑改变了吗?LME铜、黄金、白银走势分析。

美联储或仍处于加速收紧政策过程中

11月初,美联储联邦公开市场委员会(FOMC)公布了最新利率决议,与市场预期一致,宣布继续加息75个基点,将联邦基金利率目标区间上调至3.75%-4%。这是美联储年内第六次加息,也是其首次连续在四次会议上加息75个基点,今年已累计加息375个基点。

不过,市场认为此次会议上美联储释放了鸽派信号,因鲍威尔重申在某个时候放缓加息是合适的。而其后公布的美国10月美国消费者物价指数(CPI)录得同比上涨7.7%,较前值8.2%回落0.5个百分点,创1月以来的最小涨幅。此外,PPI数据亦暗示通胀或已经见顶,这加强了市场对美元“见顶”的猜测。

不过,若投资者梳理美联储自2021年货币政策变动可以发现,美联储目前仍处于加速收紧政策当中,在通胀尚未见顶的情况下押注美联储货币政策转向显然过早。

2021年12月美联储宣布加速Taper(缩减购债规模),放弃“暂时性通胀”表述;

2022年1月27日美联储于利率决议上提出taper将于3月结束(退出QE);

2022年3月17日美联储宣布加息25基点,为2018年以来首次加息(加息25基点)、提及缩表。其后5月5日会议上再度加息50基点;

2022年6月16日、7月28日、9月22日、11月2日美联储连续四次加息75基点

而当前市场普遍认为美联储终端利率将位于5%上方,这意味加息将毫无悬念地持续至2023年。高盛表示,随着美联储在对抗通胀的过程中避免了经济收缩,至少到2024年底,基准10年期美债收益率将保持在4%或更高的水平。

高盛首席利率策略师Praveen Korapaty在电话上表示,“我们的预测是基于美国经济不衰退的前提,而且我们认为通胀率会持续高于美联储的目标。如果经济没有衰退且通胀率高于目标区间,美联储不太可能如市场预期所料放松货币政策”。

可以预见的是,一旦美国国债市场抛售危机有所缓解,美联储仍将会再次采取行动,令基金利率超过CPI水平,并在通胀回落的过程中始终保持较高利率水平以打压通胀预期。因此,笔者认为美元当前大幅反弹风险已逐步升温,投资者需警惕市场迎来新一轮的抛售潮可能。

对于黄金而言,尽管不排除构建大型底部的可能,但只要美联储仍决心控制通胀,即意味美联储需将实际利率转正,这将限制黄金进一步上行的空间。因此,笔者认为看涨黄金的投资者仍需保持耐心。

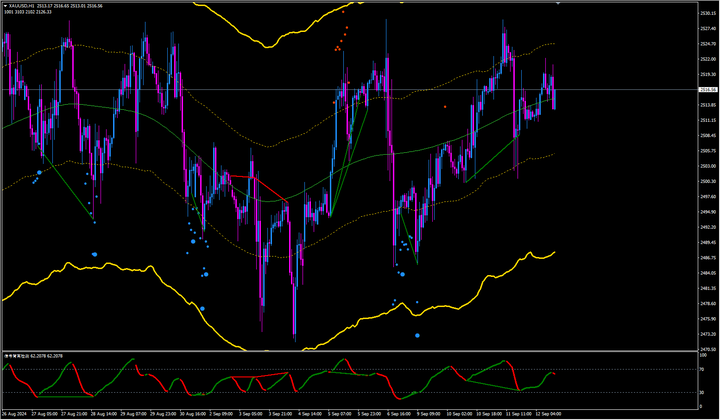

黄金技术分析:

日线图显示,黄金受阻于1786美元后连续三日回落,同时未能有效突破江恩2/1线水平暗示回调风险加剧,后市可重点关注下方1680-1700美元区域支持。

但就中期而言,黄金底部已渐行渐近,一旦黄金回落企稳构建“双底”,则黄金中期存在升向1850美元水平机会。

LME铜:争夺于8000美元关口,后市有望维持低位整固

LME铜:

LME铜8000美元关口得而复失,暗示上方仍存较强阻力。需要主要的是,由于LME铜于3月以来经历大幅下挫,因而即使LME铜转势亦需较长时间构建底部,后市倾向维持低位整固,等待方向选择。