摘要:美联储鹰声嘹亮,金价半年跌去20%击穿1680;以史为鉴,这种情况下黄金或迎来转机;短期1600关口重要性不容忽视。

美联储鹰声嘹亮,金价半年跌去20%击穿1680

本周市场将迎来重磅美联储9月利率决议,上周二(9月13日)公布的美国8月消费者物价指数(CPI)录得同比上涨8.3%,连续6个月高于8%。尤其是剔除能源和食品的核心CPI进一步攀升至6.3%,暗示美国通胀压力短期内难以缓解。

数据公布后美国三大股指创下两年多来最大单日跌幅,黄金亦于其后击穿重要1680美元至两年半低位1654美元,于近半年时间累计下挫20%。

基本可以确定的是,美联储目前已将价格稳定置于充分就业之上,这或意味在美国经济数据、尤其是就业数据并未明显恶化前,美联储将不会转变其“鹰派”形象。

笔者认为,尽管市场已充分消化加息75基点的预期,但不能完全排除美联储在此次会议上意外加息100基点,这意味联邦基金利率的目标区间可能将于4%-4.25%。与此同时,美联储将在此次会议上强调对其将在更长时间内维持较高的利率水平。可以预见的是,任何更鹰派的信号都将为黄金提供进一步下行动力。

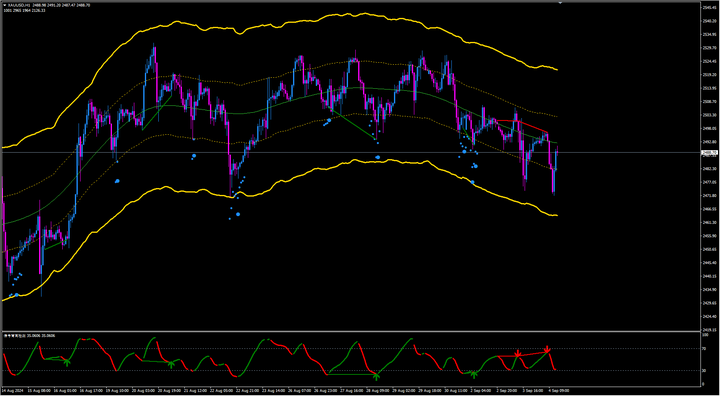

黄金已接近回吐疫情以来全部涨幅,1600关口重要性不容忽视

众所周知,黄金于2020年8月创下历史高位2075美元主要得益于“再通胀交易”与美联储利率下行,而当前美联储正为了控制通胀而大幅上调利率。笔者提醒,历史上黄金两轮大牛市均是在美元信用受到了冲击情况下出现的,其中第一轮1970至1980年的牛市起点为美元与黄金脱钩,黄金对冲了美元;第二轮牛市起点为1999至2011年—欧元诞生,信用对冲了美元。

美元作为全球货币霸主,是美国国力外在表征的形式,一旦有更多证据显示美国无法在不严重伤害经济情况下控制通胀,预计将冲击美元的信用,拖累通胀保值国债(TIPS)收益率下行,进而提振黄金。

因此,尽管笔者认为黄金短期仍有进一步下行空间,但并不意味黄金在大周期的趋势已转入下行,而市场当前似乎亦高估了1680美元水平的重要性。

黄金接近回吐疫情以来全部涨幅:

2020年新冠疫情的冲击下美联储开启“无限量QE”,当时黄金处于1600美元附近,这意味黄金目前已接近回吐疫情以来的全部涨幅。

另外,1600美元同时为2015低点1046美元的斐波纳契50%回调水平,这与1999年以来的回调具有相似性。

再者,黄金1600美元同时为江恩轮中轮显示的下个关键节点,处于价位的0°与时间的90°重合处。时间上投资者可重点关注11月中旬前后。当然,若黄金于短期内已快速、有效击穿1600关口,则黄金将迈向下一个节点1420。

总结而言,1600美元有望成为黄金后市的重要支撑,尤其在黄金当前录得连续五个月下跌后。一旦短期黄金进一步大跌并有效企稳于1600美元上方,同时配合美国失业率的上升,不排除将引发黄金短期趋势的逆转。