- 推动美股下跌的主要因素仍然存在

- 过去两周美股反弹,但熊市尚未结束

- 聚焦今晚非农和美联储6月利率决议

SP500指数、纳斯达克100指数走势分析:痛苦的飓风即将再次来袭?

对于股市来说,今年已经过去了漫长的五个月。尽管市场已经习惯于预期美联储会屈服于波动,但今年我们看到的情况却与此相反,这是有明显原因的:美联储在不断发出警告。本周美国财政部长耶伦就这个问题发表了看法,她说她错误地认为通货膨胀是短暂的,但白宫已经有几个策略来应对这个问题。

JDR证券外汇开户

[link href=https://apply.jdrsecurities.cn/?refcode=SLSW-500722]点击开设JDR免佣账户[/link]

不过,这并不是唯一值得注意的言论。摩根大通(JP Morgan)首席执行官杰米•戴蒙(Jamie Dimon)对此事发表了一些相当尖锐的言论。他敦促投资者“做好准备”,因为通货膨胀和乌克兰正在进行的战争可能会在今年晚些时候给市场带来糟糕的局面。戴蒙的这句话引人注目,他说:“现在一切都很好,每个人都认为美联储可以处理好。但飓风就在那里,就在路上,向我们走来。”

戴蒙并不是一个以夸张著称的人。而银行准备承受痛苦的行为本身,本质上可能会开始产生更大的压力。

这就是为什么央行会倾向于避免对衰退发出警告,背后本质上是一场博弈论。因为央行强调这种可能性的行为本身,实际上就可能造成这种事件本身的发生。如果投资者像央行警告的那样,在预期痛苦的情况下做出反应,那么痛苦已经开始了,这就会产生多米诺骨牌效应,其他人也会做出痛苦的反应。这有助于解释为什么市场在2022年上半年的交易中出现如此难以置信地波动:我们正处于一个转折点,而波动性往往也会在重大转折点附近上升(2000年和2008年情况类似)。

需要说明的是,我并不是认为市场即将=大规模崩盘,但我相信有这种可能性,不过这些情况在很大程度上是不可预测的。传统上,市场需要黑天鹅事件来引爆这种情况。2000年和互联网泡沫破灭时,安然公司、世通公司和亚瑟·安德森公司相继倒闭;2008年贝尔斯登、雷曼兄弟和麦道夫——所有这些因素都摧毁了市场参与者的信心,导致投资者转向现金。虽然我不能排除类似的情况,但我也没有足够的数据表明未来不会重新上演这种情况。

随着美联储进一步调整政策,这看起来更像是熊市,可能会造成更多的痛苦。正如巴菲特所说,只有当潮水退去,你才会知道谁一直在裸泳。我认为潮水正在退去,之后会发生什么,我们很快就会知道了。

SP 500指数技术分析

SP 500指数走势4小时图

SP 500指数曾一度进入了熊市区域,即较高点下跌超20%,不过该指数在熊市区域并没有维持很长事件,该指数最终在20%跌幅附近找到支撑,自5月20日以来自该支撑位持续反弹。这一反弹一路延伸至明显的阻力区间4186-4211,这是2月和3月美联储首次加息前后的支撑位。

这一支撑区间也是笔者在本季度初设置的二季度看空目标支撑位,现在的问题是,在当前的背景下,未来是否还会有更多下行空间。考虑到美联储在6月利率决议前将进入“缄默期”,今晚将公布重磅非农,看空美股仍具有非常大的吸引力。但如果多头能突破4186-4211的阻力位,那么有望进一步升至4244和4304。

纳斯达克100指数技术分析

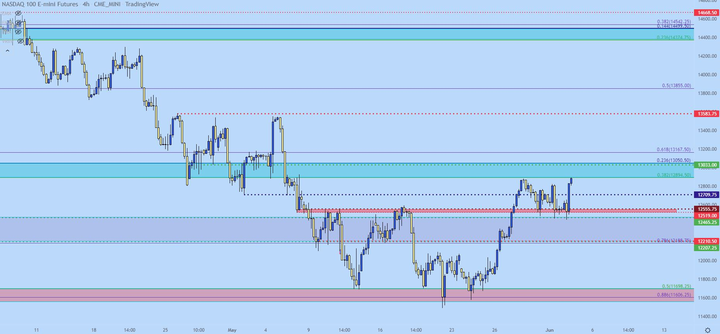

纳斯达克100指数走势4小时图

笔者仍然看空纳斯达克100指数,核心逻辑仍然源于上述内容:低利率、债务驱动背景下的司空见惯的泡沫。随着资本逃离投机,可能会产生一连串连带的效应。

与SP 500指数相比,纳斯达克100指数仍深陷熊市区域,较去年11月创下的历史高点下跌约23.4%。这凸显出,随着利率难题越来越突出,高贝塔系数企业的压力格外大。

从技术面来看,疫情以来这波涨势的斐波回撤位仍在主导价格走势,50%斐波位提供了支撑,上方的38.2%斐波回撤位提供了阻力。

与上面SP 500指数一样,空头也有机会对此做出阻力反应,但迄今为止还没有。这就给人一种短期向上突破即将出现的感觉,但届时也将是空头可能再次变得有吸引力的时候,特别是如果多头不能受到持续支撑的话。

JDR证券外汇开户

[link href=https://apply.jdrsecurities.cn/?refcode=SLSW-500722]点击开设JDR免佣账户[/link]

笔者对纳斯达克100指数在二季度的看空目标是11,700,目前已经实现。再次回到该水平也并非不可能,但最终要取决于美联储在6月会议上对利率形势的判断和力度。