摘要:美股10年来最长周连跌!史诗级大牛市终结了吗?两组成交量“信号”为你揭示标普500指数后市

两大因素施压美股跌入技术性熊市

标普500指数于过去六周均录得下跌,创自10年来最长连跌,从2022年1月3日创下的历史高位4808点来累计跌幅达20%,宣告进入技术性熊市。与此同时,道琼斯工业指数连续七周下跌;纳斯达克指数六周连跌,美股在过去仅四个月时间已蒸发近10万亿美元市值。

JDR证券外汇开户

[link href=https://apply.jdrsecurities.cn/?refcode=SLSW-500722]点击开设JDR免佣账户[/link]

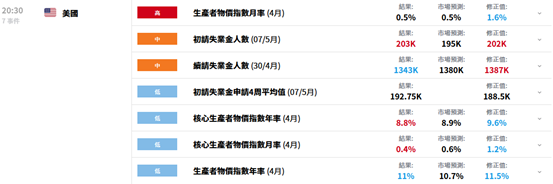

上周四(5月12日)美国4月PPI指数同比上涨11%,超预期10.7%;4月CPI同比上涨8.3%,涨幅创1981年以来最高水平,通胀高企令美联储不得不以更快速度收紧政策(FED已于3月、5月会议上分别加息25基点、50基点),而利率上升终结了低成本资金环境,最终导致投资者抛售手中股票,资金更涌入债市避险,推动美债收益率回落。

另一方面,投资者可能忽略了流动性短缺的问题,在5月利率决议上美联储宣布了自6月1日起以每月 475 亿美元的步伐缩表,并在未来三个月内逐步提高缩表上限至每月950亿美元(600 亿美元美国国债和 350 亿美元抵押贷款支持证券)。尽管缩表不及市场预期,但若与2017年那一轮缩表相比,此次缩表具有“规模更大、速度更快”的特点。

事实上,缩表即通过美元基础货币进行回收,因而毫无疑问会对美元流动性构成冲击,若按照上一次缩减资产的5%至30%(目前占2021年GDP的36%),那么缩表规模将达到1.3万亿美元。

更糟糕的是,市场正担忧缩表将对海外美元市场构成严重冲击,由于美元是通用货币,包括欧洲、中国等银行金融机构可以通过美元存款派生更多的美元——创造信用货币。可以确信的一点是,若考虑海外美元市场,那么美联储缩表将令全球美元流动性大幅缩减,进而冲击金融市场。市场继续抢购美元,推动美元走高。这最终的结果或是逼迫美联储不得不延缓紧缩步伐,正如2017年那样(加息-给出缩表计划-启动缩表并暂缓加息-再度加息路径)。

EXness外汇开户

[link href=https://www.exnesspro.com/zh/a/10569105]点击开设EXness免佣账户[/link]

两组成交量“信号”为你揭示后市标普500指数

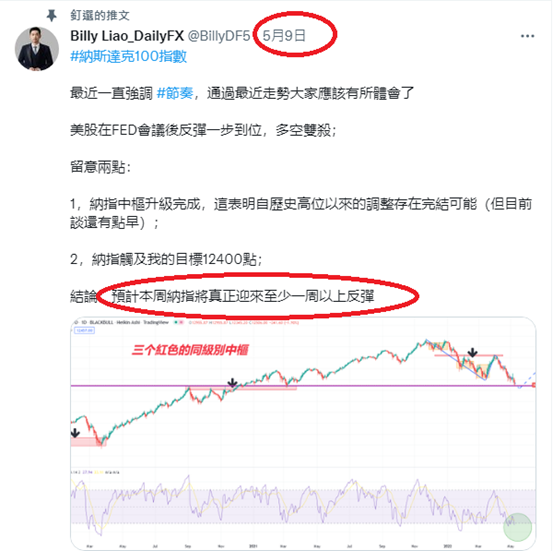

尽管美股2022年下半年前景并不乐观,但通过成交量的观察我们仍可以对主力的行为以及美股后市整体方向进行一定的判断。事实上,笔者早于5月9日已对纳斯达克1100指数作出提醒:整体而言,美股预计将于上周正式开启至少一周以上的反弹。实际走势上我们看到美股于上周出现了触底反弹,同时在成交量上亦出现一些值得我们关注的信号。

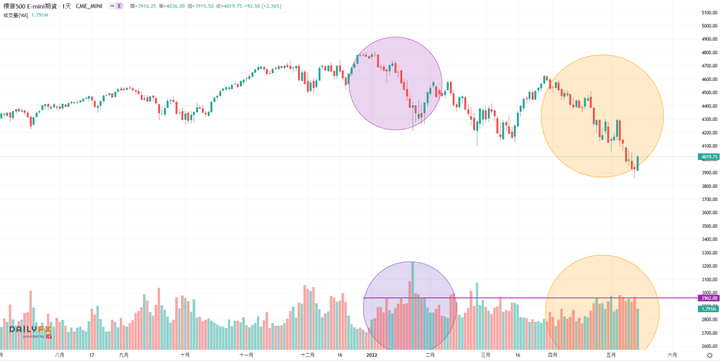

事实上,标普500指数在成交量上亦释放出同样的短期触底信号,标普500周线图显示,在连续六周下跌初期,价格下跌的同时成交量上升,表明市场抛售意愿仍在逐步增加,但在最后两周我们可以明显看到尽管成交量仍在小幅增大,但跌幅却在逐步收窄,这表明市场分歧已经出现,暗示标普500指数短期跌势有望面临终结。

标普500周线图

标普500指数日线图同样显示出一些引发投资者关注的信号,图中黄色圈标普500指数出现进一步破坏下跌,然而成交量却未能有效放出,这意味后市进一步下行空间或将有限,总结而言,我们或将看到标普500指数价格再度企稳4000点并构建阶段反弹的可能。

标普500指数日线图:

ATFX外汇开户

[link href=https://login-gm.atfx-china.com/register?redirect_uri=applyLive&invitationCode=890hS6OQvgVRft5zTTxCe9Y6RmeHxmHYlwaE%2BdD7IaM%3D]点击开设ATFX免佣账户[/link]