摘要:重要经济指标表现强劲,美联储的加息步伐更快,以及俄乌边境形势紧张,令美元多头的前景值得期待。

基于这些理由,美元继续看涨的概率高

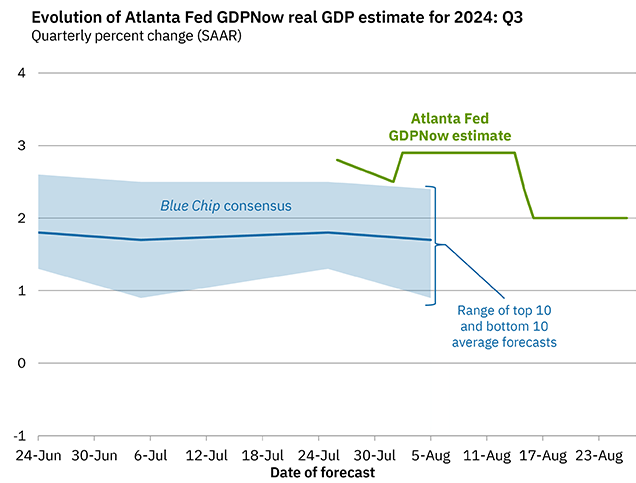

美联储1月利率决议后,美元指数持续飙升并涨破97关口,当周大涨约1.65%,创去年6月21日当周以来的最大单周涨幅。除鹰派的1月利率决议外,强劲的美国GDP数据也助力了美元的涨势。

上周四(1月27日)美国商务部公布的首次预估数据显示,2021年第四季度美国实际国内生产总值(GDP)按年率计算增长6.9%;2021年美国经济增长5.7%,为1984年以来最高值。

但此惊艳的数据并未得到外界的一致认可。笔者认为,2020年美国全年GDP因疫情的拖累而录得负增长,基数效应为2021年的高速增长提供了基础。另外,空前规模的货币刺激政策及财政刺激政策为市场注入了天量的流动性,推动需求强力反弹。

据统计,美国2021财年财政支出约为6.82万亿美元,保守估计美国各项刺激法案实际用于2021年的支出至少达4万亿美元以上,实质为经济“凭空”增加了4万亿美元。美国2021年GDP达到23万亿美元,比2020年经济增量约2万亿多一点。因此,从这个角度来看,如果剔除财政资金注水因素,美国真实的经济产出理论上为负值。

但无论如何,至少在数据上,去年美国的经济增长逼近40年以来的最高水平,这为美联储年内更激进地加息创造了更多的可能性。在强劲GDP数据的支持下,美元指数当日显著地扩大了美联储1月利率决议的涨幅,自2020年7月初以来首次涨破97关口。

另外,美联储最青睐的通胀指标在12月的表现同样令人印象深刻。

上周五(1月28日),美国商务部公布的数据显示,美国12月核心PCE物价指数年率录得4.9%,高于预期的4.8%和前值的4.7%,创近40年以来新高。

然而,上述数据公布后美元指数却迅速下挫至97.10之下,未能进一步扩大涨幅。由于周末来临以及市场对美国PCE通胀指标的强劲表现有充分的预期,加上当日公布的美国12月个人支出月率录得负值,以及部分投资者从对美联储年内或加息7次的激进押注中冷静下来,美元遭遇一定程度的结利抛售。

就中期而言,美联储将进入可能是逾20年甚至更长时间以来最激进的加息周期,这将为美元提供持续且有力的支持。同时,东欧的地缘政治危机也似乎为美元进一步走强造势。重要经济指标表现强劲,美联储的加息步伐更快,以及俄乌边境形势紧张,三大因素令美元多头的前景值得期待。

目前,唯一令美元多头稍感担忧的是:美元指数日线和周线均出现指标修正的需求,特别是周线。

美元指数技术分析:中期看涨格局明朗,但需警惕指标修正!

美元指数的周线图显示,2018年2月12日当周,价格下探88.25(X点)后止跌上扬,于2020年3月16日当周触及102.99(C点)并见顶回落,至2021年1月4日当周止跌于89.21(D点),随后行情一度反复,并在2021年5月24日当周低见89.54后持续上扬,最终形成了三组看涨信号的共振:

看涨鲨鱼模式

楔形涨破

双底

在上述看涨信号的共振作用之下,价格持续上扬至97关口之上,中期牛市格局明朗。另外,价格尝试修正但在94.50~94.75区域获得支持,也巩固了多头的信心。目前上方阻力在97.72(0.618CD)、100关口(0.786CD)。考虑到多头的共振,笔者并不排除价格再次测试103关口!

不过,目前KDJ指标出现顶背离现象,应警惕行情回落修正的风险。若后市出现猛烈的下挫并失守94.50附近支撑,则警惕行情出现更大幅度的回撤。