央行观察概览:

利率市场预计,一旦美联储结束购债计划(QE Taper),就将在3月份加息25个基点;加息50个基点的预期仍然存在,但在1月议息会议之前已大幅回落;关于以50个基点为加息幅度和量化紧缩(QT)的讨论可能引发金融市场的剧烈波动。

美联储利率决议来了

在本期央行观察中,我们将回顾美联储货币政策制定者们在进入1月份利率决议缄默期之前发表的评论和讲话;缄默期从1月15日星期六开始,在会议之前近两周的时间内不会有任何关于货币政策的重要信息。

缄默期之前的美联储官员评论

在过去两周,美国股市的波动相当显著,其中标普500指数已经下跌超过9%,越来越多的投资者开始猜测美联储将以多快的速度实现货币政策正常化,对此美联储仍没有表达过明确的路径。

1月4日:卡什卡里(明尼阿波利斯联储主席)重申了他的观点,即通胀是暂时的,但对持续高企的通胀表示担忧,他说:“从根本上讲,我认为我们更有可能最终回到20年来的低通胀状态。”

1月5日:联邦市场公开委员会(FOMC)12月会议纪要公布,引发市场对美联储缩表进程的讨论——量化紧缩(QT)可能在加息周期开始后不久进行。

1月6日:布拉德(圣路易斯联储主席)表示FOMC最早可能在3月份的会议上加息,以便更好的遏制通胀,在此之后的加息可能会根据通胀的发展进行相应的提前或延者后。

1月7日:戴利(旧金山联储主席)表示更倾向于循序渐进的调整政策利率,最好比上一次加息周期更早的进行缩表。

1月11日:鲍威尔(美联储主席)在其连任听证会上表示“我们将会使用工具来控制通胀,如果随着时间的推移不得不提高利率,我们会毫不犹豫”。

1月12日:梅斯特(克利夫兰联储主席)同样坚持鹰派的说法:我们有足够的理由来取消宽松的货币政策,并且我们还将考虑如何处理资产负债表的问题。

1月13日:布雷纳德(美联储理事)在其就职听证会上表示:飙升的通胀正在侵蚀民众的薪资,今年预计会有数次加息。

1月14日:威廉姆斯(纽约联储主席)表示货币政策正常化迫在眉睫,减少宽松货币政策对经济的负面影响需要我们将联邦基金利率从目前的极低水平拉升回正常水平。

加息宜早不宜迟

整个1月份利率市场对加息的预期有所增强,这让风险资产大为懊恼,但无论你如何衡量预期,到2022年第一季度末,货币政策收紧终将到来。

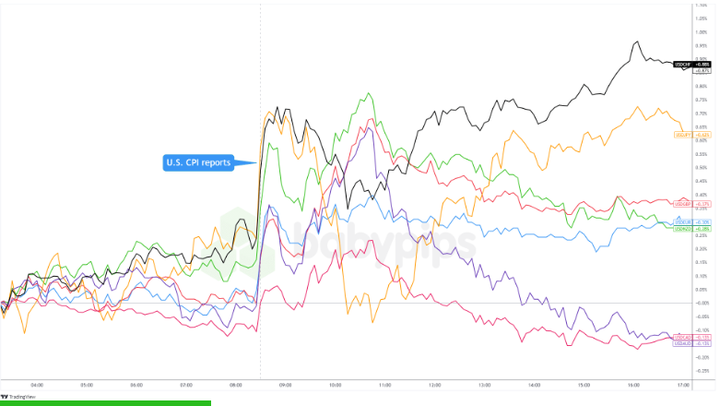

我们可以通过不同到期期限的欧洲美元期货合约之间的价差,来观察美联储的加息风险是否被投资者消化。下图显示了2022年2月和2023年12月合约的借贷成本的差值,以此差值来估算2023年12月的利率走向。

欧洲美元期货合约价差(2022年2月—2023年12月)[蓝线],美国10年期、5年期、2年期国债蝴蝶利差曲线[橘线],美元指数日线走势图[红线](2021年8月—2022年1月)(图1)

通过对比美联储加息几率和美国国债10年5年期2年期蝴蝶利差曲线(美国2s5s10s butterfly),我们可以衡量债券市场的行为方式是否与2013/2014美联储发出缩减QE计划时的情况一致。美国2s5s10s蝴蝶利差曲线衡量美国国债收益率曲线的非平行移动,如果历史重演,那意味着中间利率应该比短期或长期利率上升更快。

到2023年底,总体有150.5个基点的加息空间,与此同时,美国2s5s10s蝴蝶利差曲线刚刚接近自去年6月份的以来的最高点。在美联储1月会议之前,利率市场预计到明年年底6次加息25个基点的概率为100%,7次加息25个基点的概率为2%。

美联储利率预期:联邦基金期货(2022年1月26日)(表1)

本月联邦基金期货变得更为激进,在去年12月底,联邦基金期货预计2022年3月份首次加息25个基点的概率为63%,而现在预计3月份加息25个基点的概率为100%,加息50个基点的概率为5%,在五月份可能进行第二次加息,概率为56%。

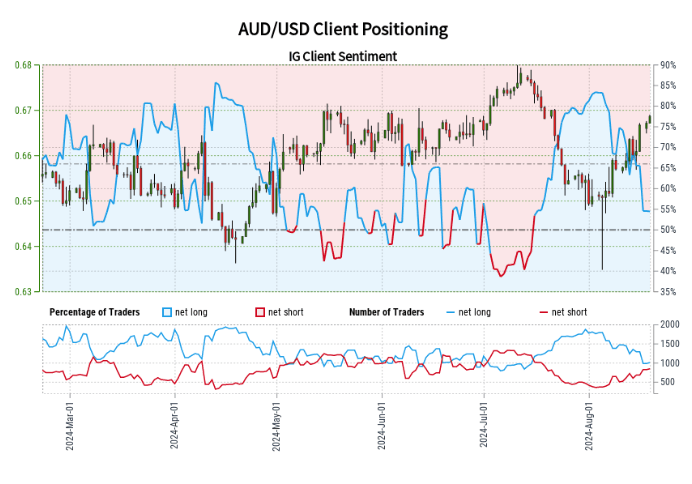

客户情绪指数(2022年1月26日)(图2)

美元/日元:根据客户情绪数据显示48.02%的交易者是净多头,交易者的空头与多头的比例为1.08:1。净多头交易者的数量做昨天增加1.08%,比上周增加17.71%;而净空头的数量比昨天减少2.17%,比上周减少14.33%。

一般情况下,群体情绪往往作为反向指标,目前净空头意味着美元/日元可能会上涨。净空头交易者数量较昨天和上周均有减少,结合当前和近期的情绪变化,美元/日元短期可能很快会转为下跌。