摘要:美联储连续第二次“降档”升息,鹰or鸽?美股上涨、油价下跌,原因是什么?WTI原油创三周新低,后市如何研判?

美联储加息25基点,连续第二次“降档”升息

周四(2月2日)凌晨,美联储宣布将基准利率上调个25基点至4.50%-4.75%区间,创下自2007年9月以来的最高水平。值得留意的是,25基点的升息为美联储连续第二次“降档”升息,同时为2022年3月以来第八次升息,累计幅度高达450基点。

美国联邦基金利率创2007年9月以来的最高:

美联储主席鲍威尔(Jerome Powell)表示,虽然近期通胀方面的进展“令人鼓舞”,但整体水平仍然“过高”。为实现足够严格的货币政策立场以使通胀率恢复到2%,美联储继续提高利率水平“是适当的”。

鲍威尔清淡,历史“强烈警告”我们不能过早地放松货币政策,美联储将维持目前举措,直到2%通胀目标任务达成。

美联储年内会降息?

鲍威尔表示,现在可以第一次说反通胀进程已开始了,如果美联储预期的经济前景成真,那么2023年结束前美联储不会降息。若通胀下降速度较预期快,美联储也有对应的政策。

美联储讨论过暂停加息?

鲍威尔表示,这两天FOMC委员花了很多时间讨论有关暂停加息、经济状况的问题。等到三周后会议纪要出炉时,会披露更多的细节。

美联储后续加息空间?

鲍威尔表示,在去年12月经济预期中,委员们的平均预期是本轮加息终点将于5%—5.25%之间。目前美联储并未决定终端利率会在哪里,但强调要管理加息不足的风险非常困难。美联储将于下次会议更新点阵图。

美联储鹰OR鸽?美股上涨、油价下跌

整体来看,美联储仍强调控制通胀的重要性。而放缓加息速度是考量去年连续四次加息75基点对通胀的影响或未全部显现。

尽管利率声明中没有任何迹象表明停止加息或立场的任何变化,但鲍威尔并未对市场近期持续押注通胀回落预期进行“打压”,这是市场风险情绪短期进一步高涨的主要原因。鲍威尔承认,商品领域和住房领域的价格压力似乎正在缓解或即将缓解。

根据美联储掉期定价显示,到今年年底,美联储将从6月的利率峰值降息50个基点。市场押注3月加息25BP的概率为80%,终端利率在6月达到4.89%,到年底降息幅度为50BP。

笔者认为,在美联储连续二次“降档”升息来看,美联储已确认通胀处于回落阶段,而在下次会议前还有两次CPI及非农数据公布,这将成为美联储重点关注对象。而由于美联储未对市场的“狂热”进行打压,预计美元将在更长时间维持低位整固。

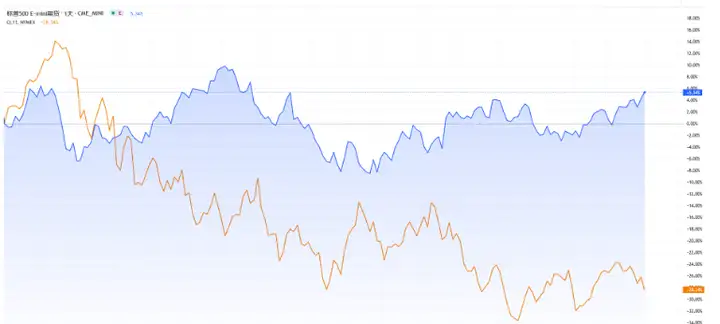

标普500指数与WTI原油走势分化:

值得留意的是,在美联储利率决议公布后,股市和美国国债从最初下跌转向大幅上涨,截至美股收盘,纳指涨2%,标普500指数涨1.05%,道指涨0.02%。但WTI原油却进一步跌至日内低位76.0美元,刷新三周以来新低,两者走势呈现分化。

究其原因,随着市场风险情绪升温,国际油价的金融属性正在削弱。笔者曾提及,在主要金融品种面临巨大风险之际,市场往往会选择有实物依据的原油作为投资品种。

在去年2022年美联储连续四次加息75基点情况下,市场对全球金融风险担忧急剧升温,这导致油价的反弹。而随着通胀显示出回落证据,市场押注美联储于年内结束紧缩周期,这削弱了国际石油的金融属性。

此外,周三(2月1日)公布的欧佩克+联合部长级监督委员会(JMMC)没有关于政策变化的讨论,符合市场预期。而欧佩克+联合部长级监督委员会(JMMC)将在4月举行下次会议。欧佩克+似乎仍在等待全球通胀、中国经济复苏及俄罗斯供应情况的进一步明朗。

笔者认为,由于美联储正处于货币政策尾端、整体仍需平衡经济增长与通胀、因而中国需求复苏能否出现实质性证据成为未来油市的一大焦点。此外,俄罗斯目前尚未展示出大幅减产应对G7对石油、成品油制裁举措,油价上涨仍需等待催化剂。

WTI原油走势分析:油价调整恐未结束,关注74美元支持

WTI原油日线图:

WTI原油目前维持于80关口下方整固,创三周以来新低,暗示短期存进一步调整可能,关注74.0美元下方支撑。不过,前期一系列更高的高点与更高的低点预示油价底部或已出现,暗示中期底部或已出现。

另外,由于WTI原油于2月2日附近时间窗口进一步下跌,不排除调整将延续至3月初的可能。总体而言油价后市倾向乐观,但当前投资者仍需耐心等待短期看涨信号的确认。