市场观点:在1780下方看空黄金;黄金在短短一周的时间里就发生了两次突然的反转—波动检查发现这似乎反映了诸多主要市场缺乏牵引;美元作为黄金下一潜在催化剂或将扮演重要的角色,但这可能会令FOMC利率预期和衰退担忧成为首要的基本面因素。

基于技术角度,黄金的隐含波动率正从2020年的低点缓慢地回升—GVZ指数已经从两周前的低点15关口回升到16.5。而基于“现实”的角度,黄金平均真实波幅(ATR)已经上涨了1.7%。市场正构筑一个短期的区间,该区间介于双重顶(8月震荡高点,1825附近)到底部1780一线之间。1780一线是本周区间的低位同时也与始于11月3日震荡低点的支撑趋势线保持一致。因此在这个节骨眼上,活动水平比方向更重要。这是一个跨度为2.6%的区间,并不能提供太多的波动空间,或许非常容易被打破。不过,在人们对即将到来的重磅风险的预期中—特别突出的是一周后的美国联邦公开市场委员会(FOMC)利率决议,更广泛的市场也陷入了区间交投的模式。类似地,黄金料也难以取得明显的进展。

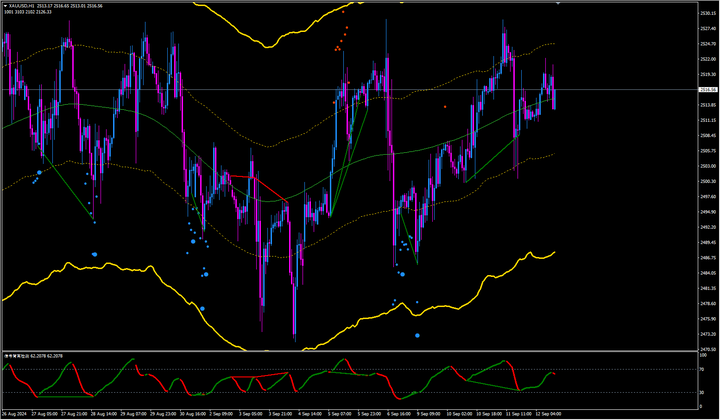

黄金期货叠加100和200-日简单移动平均线及COT净投机持仓(日图)

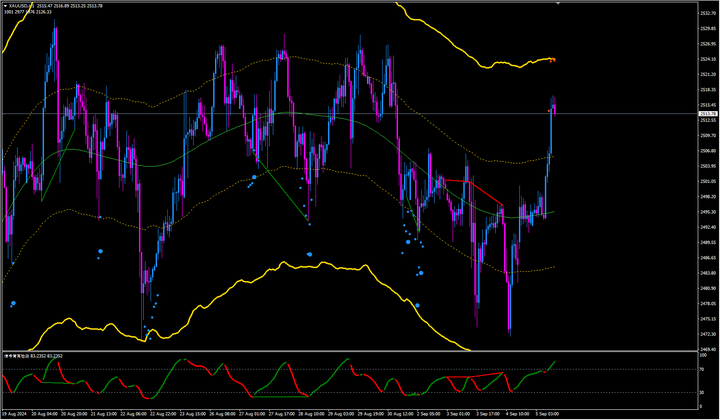

谈及黄金跌宕起伏的价格变化时,其中一个最富有成效的驱动力就是黄金的定价货币即美元。因此,推动美元走势的因素也可能对黄金价格构成影响。意识到黄金和美元之间如此相似的价格走势(镜像)之后,笔者将聚焦短期美国方面最受瞩目的重磅风险即:GMT+8时间周四(12月15日)凌晨3点举行的FOMC利率决议。人们普遍将黄金视为传统法定货币的替代品以及通胀对冲的工具,这又指向了利率预期。也就是说,升息或利率较高的时候,黄金的非孽息属性可能会对金价构成一定的损害。如下图所示,美联储利率预期的飙升与黄金价格的下跌非常吻合,但11月出以来美联储未来利率路径的放缓似乎为黄金迎来了反弹回升提供了喘息之机,这让两者之间的20-天相关性短暂冲至正值区间。如果下周美联储让利率预期成为现实的话,那么这可能会成为黄金的催化剂甚至可能推动这两者走向融合。

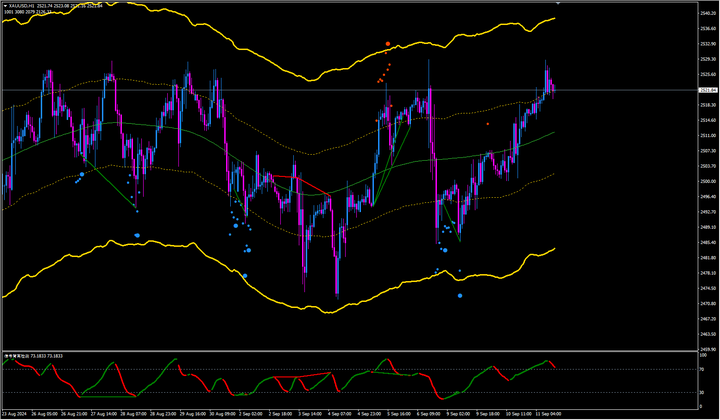

黄金期货叠加2023年6月隐含的美联储联邦基金利率(反向的)

另一个在近期没有获取明显支撑的主题是黄金的避险属性。作为风险基准的标普500指数和黄金的20-天滚动相关性一直保持着一致的高度正相关,与预期的完全相反。这很可能是因为黄金的计价货币美元在避险方面发挥更多的作用。不过,在某些经济和金融背景下,黄金也仍然会散发避险的魅力。特别是,历史上黄金一度享受衰退对冲的魅力。话虽如此,关于美国(甚至可能是全球)是否或者何时会陷入萎缩领域仍存在着很多的争议,但受到密切关注的2-10年期美债收益率利差(美国10年期国债收益率和2年期国债收益率之差)释放衰退信号已有数月。这可能是市场面临的一个中期压力,但交易员将会很好的跟进。

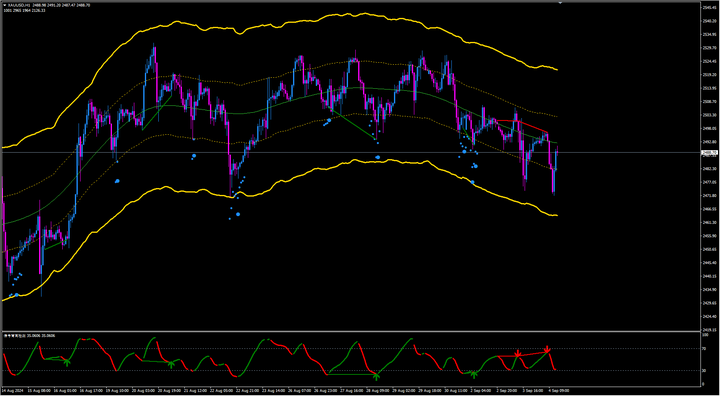

黄金期货叠加美国2年期-10年期国债收益率之差(日图)