摘要:尽管俄罗斯减产预期发酵,但WTI原油却在G7对俄油限价、欧佩克+会议后重挫近4%再度失守80关口,原因竟因为这个?油价中期下跌目标指向65.0水平!

欧佩克+会议维持产量不变,WTI原油重挫近4%!

WTI原油周一(12月5日)受阻于82.7美元后重回跌势,日内跌幅达3.7%,再度失守80美元关口至日内低位76.77美元。尽管石油市场近日重磅风险事件陆续出炉,其中包括G7对俄油限价、欧盟对俄石油禁运、欧佩克+部长级会议等,但笔者仍认为在需求端占据主导下,俄罗斯潜在的减产规模难以扭转油价趋势,并提示油价距离底部仍差最后一跌。

在面对G7、澳洲对俄油上限价格设定于60美元的决定,欧佩克+在产量政策上总体保持克制。上周日(12月4日)公布的欧佩克+部长级会议宣布,延长当前石油产量政策,即10月5日部长级会议时宣布的减产200万桶/日决定(直至2023年年底)。

欧佩克+维持产量规模并不是油价下跌的直接推动因素,但投资者在衡量原油供应端情况后不难发现,欧佩克+的决定基本上为油价后市下跌定下基调。

俄罗斯减产预期为何难以提振油价?

市场当前焦点无疑转向俄罗斯潜在的减产份额上。因在G7对俄油限价公布后,俄罗斯不止一次公开表示无论上限价格高低,俄罗斯将不会向实施限价措施的国家出售石油。俄罗斯副总理诺瓦克周一(12月5日)进一步强调,即使我们不得不减产,我们也不会在油价上限下运作。

不过,当前俄罗斯乌拉尔原油价格已跌至上限价格60美元以下(约55美元),因而俄罗斯并没有大幅减产的动力。与此同时,最近几周俄罗斯对欧盟的海运供应量大约为50至100万桶/日。这意味在欧盟对俄石油禁运后,俄罗斯需要把这部分多余的供应转移到其他市场。

以最坏的情况估算,至明年一季度,俄罗斯减产幅度或在50-150万桶/日之间,而欧佩克+当前实际减产为100万桶/日,这意味短期减产幅度仍未达到笔者提及的300万桶/日水平,难以对油价构成重大影响。

此外,油价维持高位将引发美国页岩油的增产,由于欧盟致力于完全摆脱俄油依赖,在供应端上为美国生产商提供良好恢复缓解,加之美国战略石油库存将于70美元回补,一系列由需求推动的供应链恢复模式有望在未来进一步打压油价。

主要央行货币政策压制,中国需求前景受关注

周一(12月5日)公布的美国ISM服务业PMI及商务部工厂订单数据双双走强。其中美国11月ISM非制造业采购经理人指数(PMI)从10月的54.4升至56.5;工厂订单继9月份上升0.3%后,在10月份继续上升了1.0%。

尽管美联储主席鲍威尔(Jerome Powell)暗示美联储12月将放缓加息步伐,因需求缺口收窄,供应链恢复暗示通胀将触顶回落。但上述数据叠加上周五(12月2日)强于预期的非农凸显美联储货币政策实现真正转向仍需时间。

数据公布后市场对美联储维持紧缩货币政策预期升温,美国2年期与10年期国债收益率倒挂幅度加深至82BP,美联储终端利率押注重新回到5%上方,而美元的止跌回升亦限制油价的进一步反弹。

另一方面,尽管全球第二大石油消费国中国防疫政策转向并推动一系列刺激举措,但仍需更多数据证明需求出现实际回升,在全球经济衰退背景下,油价总体仍受到需求端下滑预期押注,预计中期下行趋势仍未到达扭转时机。

WTI原油技术分析:上方阻力重重,进一步下跌可期

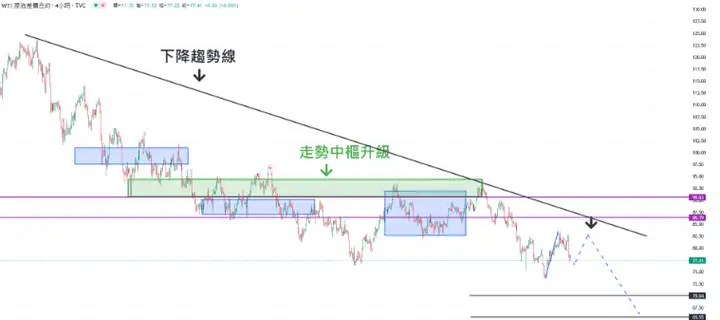

4小时图显示,WTI原油在经历前期走势中枢升级后目前维持于80.0美元关口下方整固,上方面临87.0、90.0、93.0一系列阻力,暗示油价阻力最小方向仍为下行。

值得留意的是,尽管不排除油价短期或延续整理格局,但若最终受制于中期下降趋势线,预计后市将进一步下行考验70.0美元甚至65.0美元水平,而WTI原油要扭转中期跌势则需有效突破90.0美元。