市场观点:在137下方看跌美元/日元;在1.0000上方看涨欧元/美元;在4000下方看跌标普500指数;上周美元指数连续三天交投于200-日SMA之下,但本周一美元指数录得了近0.8%的涨幅,这是趋势暂停的行情吗?标普500指数重返200-日SMA下方并回归此前数周的窄幅区间之内。

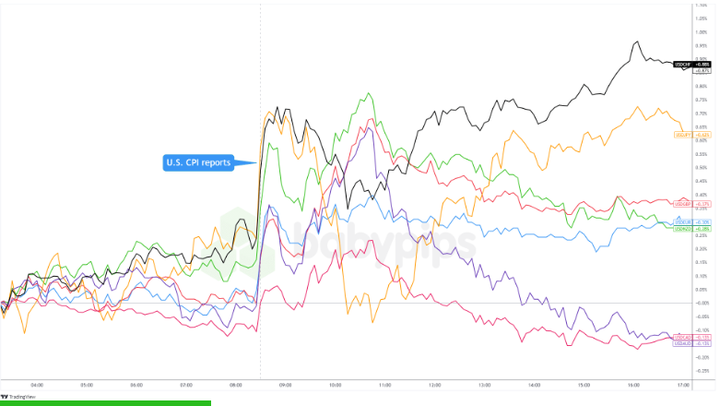

上周中看到的初步的投机行情的动能未能真正延续到周末。对于风险资产如美国股指,技术突破展开之后迅速面临停滞并且保持了部分明显的迎头阻力。相比之下,美元跌势成功实现了更进一步的牵引、刷新近5个月以来的最低水平并且跌穿受到密切关注的200-日简单移动平均线(SMA)。本周开盘,美股和美元都迎来了修正,从而引发了对主要趋势以及反转行情的讨论。从更广泛的局面来看,2022年对于标普500指数而言—作为“风险”的基准—是一个整体下跌的趋势—无论是技术层面(从记录高点回落了20%)还是普遍的市场参与度评估来说,情况都是如此。因此,周一标普500指数1.8%的跌幅可以简单地视为主要下跌趋势的回归,又或者视为过去两个月构筑上升楔形背景下的回落行情。这是技术分析可以施加更多影响的地方。虽然依然有明显的基本面风险事件会带来波动,但重磅的风险预计下周才会到来。因此,就目前而言,笔者的焦点继续聚集于20-日简单移动平均线(SMA)以及10月13日低点开始的楔形下轨即3965一线作为支撑的指引,与此同时,聚焦价格汇聚的水平即2022年主要震荡高点构筑的阻力趋势线(4090一线)。

标普500指数叠加20-日和200-日SMA(日图)

考虑到接下来的FOMC(联邦公开市场委员会)利率决议以及其他的重磅风险和市场上周对PCE(个人消费支出物价指数)和非农就业报告的不均衡反应,笔者对标普500指数在本周确认趋势的能力表示质疑。隔夜公布的ISM服务业活动报告进一步加剧了基本面牵引力的恶化。美国经济最具代表性(且最及时)的指标意外从54.4加速升至56.6—打消了上周工厂活动报告引发的担忧情绪,与此同时,分项指标显示商业活动指数从55.7飙升至64.7,就业分项指标传递积极信号(从49.1上升至51.5)并且价格指数几乎没有出现太多的变化(70.7微跌70.0)。整体而言,这可能会助长市场的揣测,即便美联储主席鲍威尔(Jerome Powell)上周三强调的、美联储将追求更高的终端利率。然而,当时市场一开始关注的却是美联储放缓加息步伐的说辞。

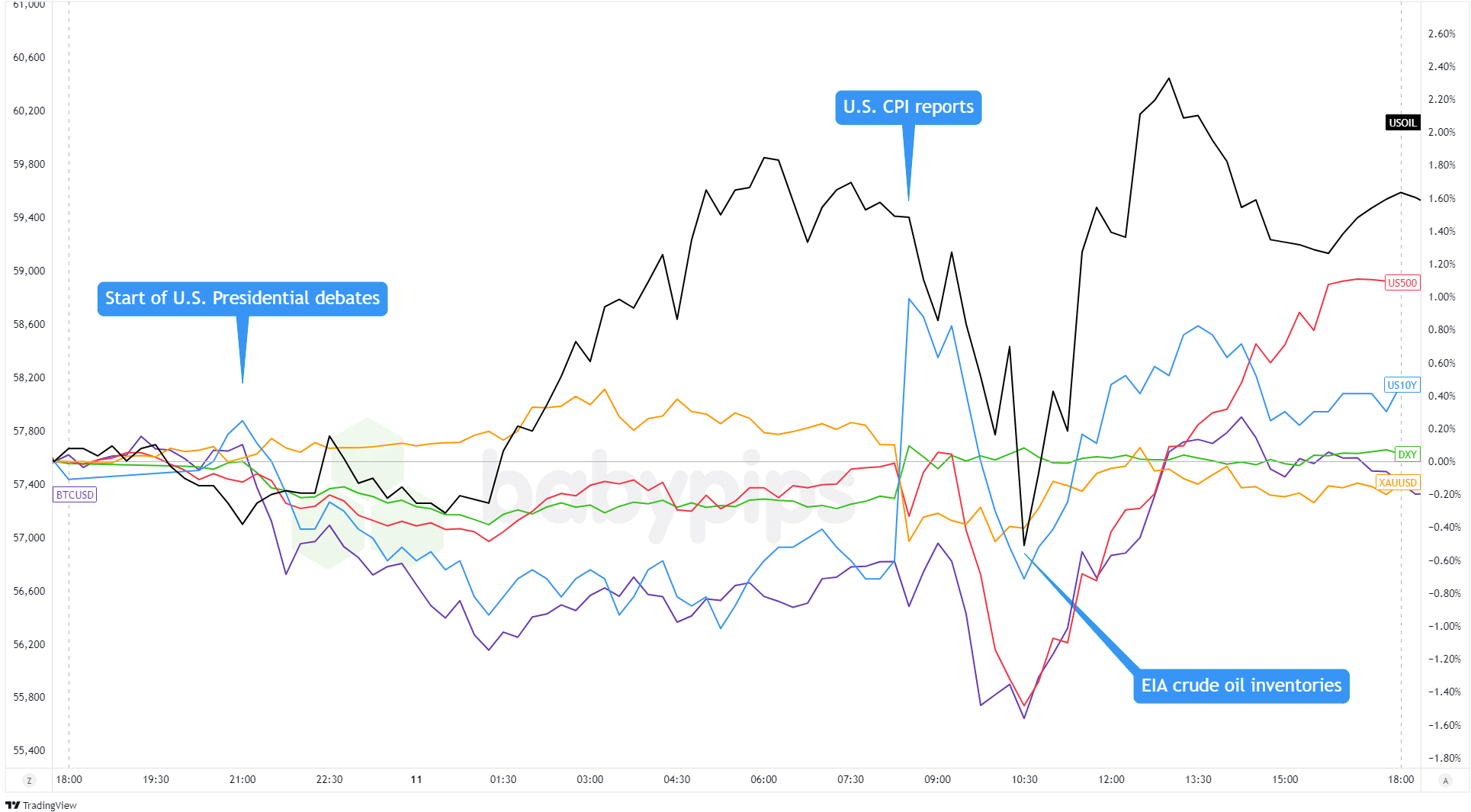

美元走势也存在着一样的猜测背景,但在这里,对12月利率决议和终端利率水平的押注似乎没有那么敏感。虽然美联储诸多其他同行也在追求收紧货币政策机制,但是美元依然冲高至于20多年来的最高水平。利率对于汇率而言依然重要,但却不是我们通常所预期的那种形式。笔者将美国2年期国债收益率(联邦基金利率水平的代表,红色)与VIX波动率指标(“恐慌”指数,蓝色)叠加在一起,如下图所示。在过去20个交易日的基础上,这两种资产与美元都有着高度的相关性,暗示美元正扮演着传统的套利货币。这足以支撑美元上涨了吗?

美元指数叠加20和200-日SMA,20天ROC(日图)

与美元酝酿大幅的复苏趋势相悖的一个考量就是接下来重磅风险事件的匮乏。一种普遍存在的立场也有望推动市场展开有意义的趋势,但这样富有成效的行情通常需要坚定的信念。财经日历上有值得监测的宏观事件,但是并没有哪一事件足够突出并具有重新定义情绪规模或美联储整体货币政策的野心。美国10月贸易帐和11月LMI物流经理人指数有望提供一定的视角,但不大可能改变市场的基调。在周五美国最新的消费者信心调查报告出炉之前,美国方面似乎没有已知的事件具有改变市场基调的魄力。但到周五的时候,市场可能又在全力备战12月14日(美国当地时间)的FOMC利率决议了。

未来48小时值得关注的全球宏观数据/事件风险

谈及利率决议,本周我们将迎来主要发达国家及部分新兴市场的央行决议。从周二开始,亚市时段澳洲央行(RBA)公布了最新的利率决议,一如预期加息25个基点、将基准利率水平提升至3.10%。利率决议后澳元/美元反应平淡,澳元/日元则交投于92关口之上。周三市场还将迎来加拿大央行(BOC)最新的利率决议,值得保持警惕。同日,印度央行和巴西央行也将公布最新的利率决定。