摘要:本周将迎来美国7月美国消费者物价指数(CPI),市场对美联储货币政策的臆测令市场波动增大;美债利差“倒挂”持续扩大之际,大宗商品或迎来布局良机,黄金上攻1800,LME铜触及8000。

周三(8月10日)将迎来美国7月美国消费者物价指数(CPI),由于WTI原油于过去两个月大幅下挫近30%,而市场正押注7月CPI数据或显示出通胀压力触顶回落的迹象。

与此同时,周一(8月8日)美国10年期国债收益与2年期国债收益率息差于本周进一步扩大至近45个基点,创2000年来之最。这意味美国GDP在录得连续良机季度负值下美国经济正面临考验。

可以预见的是,一旦美国CPI显示出任何通胀回落的信号,将被市场解读为美联储收紧政策更加接近“由紧转松”。而实际上,尽管大宗商品在需求端面临全球经济放缓的压力,但同时其以美元计价。这意味一旦美国名义收益率在通胀下行叠加经济衰退预期下出现进一步下行,则最终可能导致美国实际收益率下滑。

10年期美债收益率:

根据历史经验来看,在过去四次美债利差出现“倒挂”之际,美国货币政策由紧转松导致实际利率下行的平均幅度分别为87bp和143bp。

因此,笔者认为在实际性衰退来临导致全球资产被抛售前,大宗商品价格有望得益于实际收益率拖累下美元走弱而迎来阶段性布局良机。投资者可重点关注8月25日至27日举行杰克逊霍尔央行年会,届时料将为美联储下半年货币政策提供更多线索。

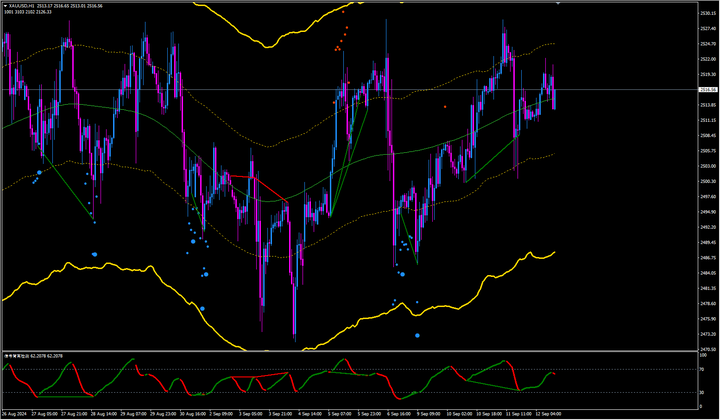

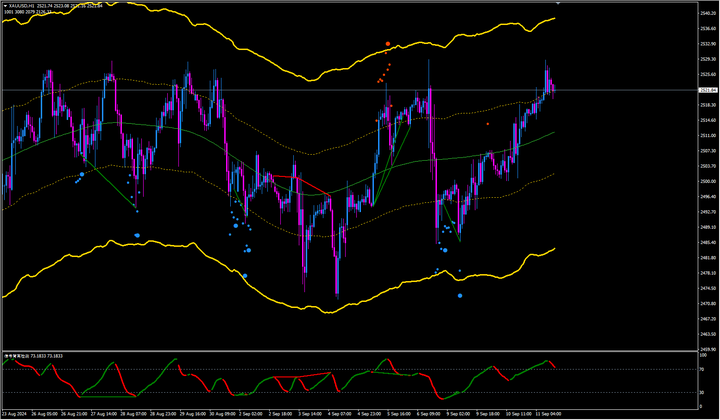

黄金:上看1820

黄金目前维持于1785美元上方整固,几乎收复了非农后的全部跌幅,表明投资者仍看好黄金后市。值得留意的是,在经历非农检验后,黄金1765已成为短期的重要支撑,同时上方面临1800美元关口阻力,预计短期来料将维持区间整理。

不过,考虑到黄金整体上行趋势并未扭转,一旦黄金后续有效企稳1765,后市料将进一步反弹挑战1800甚至江恩2/1线1820美元附近阻力。

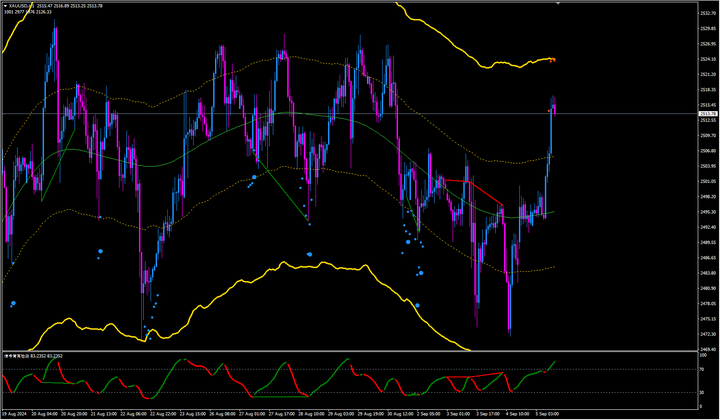

LME铜:

LME铜目前在企稳于8000美元下方整固,近段时间一系列更高的高点以及更高的低点表明铜价仍处于升势过程中。值得留意的是,LME铜上方关键阻力位于8200-8300美元区域,预计LME铜后续将进一步反弹挑战该区域阻力,而突破将有望进一步打开上行空间,短期支撑可关注7600美元附近支持。