摘要:本文章介绍上市公司的四种估值方法。

一,市盈率估值法

所谓的市盈率,就是指一间上市公司股票的每股市价与每股盈利的比率,其计算公式为:

市盈率=每股市价/每股盈利,即PE(市盈率)=P(股价)/E(每股盈利)。

常见的三种市盈率估值方法分别为:动态市盈率、静态市盈率和滚动市盈率;

其中,E的数值一般采用最近一个完整财年的每股盈利数据,而P的数值则是目前时点目标个股的最新股价。

作为国际成熟股市经过长期实践的一种估值方法,市盈率估值法最突出的特点,是其非常简洁有效。简单来说,如果一家上市公司未来若干年每股收益为恒定数值,那么PE值代表了上市公司的股东(亦即该股票的投资者)可以在多少年之后收回初始投资(不计算资金的时间价值)。相比较而言,市盈率的原理类似于事业投资中的“回收期”概念,只是忽略了资金的时间价值。

因此,我们可以总结得出,静态市盈率是指当前的总市值除以上一年的公司净利润。但需提醒的是,绝大部分的上市公司在未来若干年里一直保持恒定的每股盈利(即保持每年净利润不变),几乎是不可能的,因此E的变动往往还取决于宏观经济环境、企业的生存周期、经营管理情况、企业自身发展和成长性所带来的波动,未来每年的每股盈利仍然会面临极大的不确定性。在这样的背景下,市盈率估值法只是对股票价值的一种粗略估计,只能大致衡量一只个股在当前的市盈率水平下,股价是高估还是低估、抑或是大致合理。

一些专业的投资者也会将其进一步延伸至“动态市盈率”估值法。

动态市盈率=股票价格/未来的每股收益=总市值/未来的净利润,

动态市盈率计算的关键,是预测未来的净利润。如在当前财年还未结束时,根据某上市公司已经公布的本年度的一季报或半年报业绩数据,大致推测该上市公司全年的每股盈利,然后再计算其“动态市盈率”。

滚动市盈率(TTM),是用总市值/最近12个月的净利润计算出来的。比如,某公司刚刚发布了中报,那么它的净利润就是从现在往前倒推12个月的总和,也就是2020年三季度和四季度的利润总和,再加上2021年上半年的利润总和。

滚动市盈率都是基于过去真实的净利润,也具有实时性,是我们最常用的市盈率计算方法。

市盈率估值法的优点主要在于,这种方法非常简单、直观非常使用于业绩稳定、前景明朗的公司。此外,其对全市场整体股价水平的高低,也会有很大的参考价值。比如多次的历史低点的市盈率可以作为投资者的参考,

但需强调,历史市盈率不能充分反映一只股未来基本面的变化形势,如强周期的上市公司,在周期顶点的时候市盈率反而最低,而这时股价往往处于历史高点附近。

二,PEG估值法

所谓的PEG(Price Earnings Ratio)指标即市盈率相对盈利增长比率,即指一只个股市盈率与盈利增长速度的比例——用公司的市盈率除以公司的盈利增长速度。简单来说,PEG估值的理念是: 高成长性的企业可以享受高估值,低成长性的只能享受低估值。

作为市盈率估值法的一个重要延伸,PEG估值法既可以通过市盈率考察一家上市公司目前的业绩状况,也可以通过盈利增长速度考察未来一段时期内公司的增长预期。该指标最先由英国投资大师史莱特提出,后来由美国投资大师彼得林奇发扬光大。

PEG指标的计算公式为:PEG=市盈率/盈利增长;

假设某只股票的市盈率为20,通过相关计算之后某投资者预测该企业的每年盈利增长速度为10%,则该股票的PEG为20/10=2;如果盈利增长速度为20%,则PEG=1。显然PEG值越低,说明该股票要么市盈率越低,要么盈利增长率越高,从而更具投资价值。

一般而言,PEG估值法将PEG数值的标准定为1。当PEG低于1时,说明该股票价值被低估;当PEG超过1时,说明该股票或已被市场高估。最理想的股票投资标的,其PEG值应该低于0.5。

PEG估值法的主要优点在于,其考虑了企业业绩的增长情况,适合适度成长股或基本面变化较大的股票估值。而其缺点则在于,一方面盈利增长速度过低或者过高的企业,PEG估值法可能并不适合;另一方面,对于不同行业、不同周期基本面有较大特殊性的股票,PEG高估或低估的标准较难确定,需采取进一步的分析。

三,PB估值法

PB估值法,即市净率估值法,市净率是指上市公司最新股价与每股净资产的比率,其计算公式为:

市净率=每股市价/每股净资产,即PB(市净率)=P(股价)/B(每股净资产)。

其中,B的数值一般采用最近一个财报的每股净资产数据,也即当前最新公开披露的每股净资产;而P的数值则是目前时点目标个股的最新股价。

历史市净率估值方法和历史市盈率估值方法大致相同,PB的数值,一般经济被专业投资者参考的标准数值有两种。一种是结合全市场过往历史波动和个股所在的全行业情况,所计算得出的市盈率区间范围。另一种是数值1,即个股是否跌破每股净资产,跌破一般将意味该股存在大幅低估。

需留意的是,PB估值法一般还要结合ROE(净资产收益率)指标进行综合评估。一家上市公司的股东、投资者最期待的是该公司一直保持较高的盈利能力,因此在不同的ROE水平下,每股净资产的实际价值,可能并不账面反映出的一个简单数字。

PB估值法与PE估值法相比,优点是计算简单,容易理解,缺点是盈利波动较大的股票,难以反映公司真实估值水平;;不盈利的公司不能估值;净利润中包含大量一次性收益,可能计算不准确;;好公司PE高,坏公司PE低不敢买。

四,DCF估值法

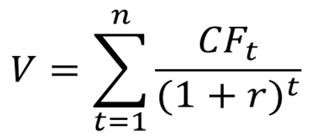

DCF(Discounted Cash flow Model)也称贴现现金流量法模型,是对未来现金流量的估计。DCF属于绝对估值法,是将一项资产在未来所能产生的自由现金流(通常要预测15-30年)根据合理的折现率(WACC)折现,得到该项资产的价值,如果该折现后的价值高于资产当前价格,则有利可图,可以买入,如果低于当前价格,则说明当前价格高估,需回避或卖出。

DCF 绝对估值模型:

一家上市公司的内在价值,是这家企业在其余下的寿命中可以产生的现金流量的贴现值。一般而言,投资者对于一家上市公司的现金流折现估值会分为两部分,一部分是5-10年的高盛成长期的折现。另一部分是5-10年后永续发展期的折现。若投资者想要得出准确的DCF值,就绪对公司未来发展情况有清晰的了解。得出DCF值的过程,就是在判断公司未来发展的过程。比如,若我们要计算一家上市公司未来5-10年的DCF值时,则需要在不同的假设条件下,推算其合理的股价数值。

DCF估值法的主要优点在于,其对上市公司或一只股票的内在价值测算是严谨且科学的。在实际应用中,适合业务简单、增长平稳、成长前景明朗、资本支出较少、现金流稳定的上市公司。另一方面,由于DCF估值法会做出大量的假设和推理,因而在基本面类型、行业、成长周期的不同情况下可能衍生出的估值模型也较为庞杂,相对仅适合对某一行业、某一企业基本面十分熟悉的投资者。