泰勒规则是常用的简单货币政策规则之一,已经成为分析和预测美联储货币政策走势的重要工具。它是由约翰·泰勒根据美国的实际数据于1993年提出的。泰勒规则描述了如何根据通货膨胀率和产出变化来调整短期利率。

泰勒规则简介

泰勒规则是约翰·泰勒于1993年根据美国的实际数据提出的根据通货膨胀率和产出增长率调整利率的货币政策规则。根据这一规律,可以准确预测联邦基金名义利率的变化趋势。因此,泰勒规则不仅受到学术界和美联储的重视,也引起了投资者的关注。

泰勒规则在1993年的最初版本有如下公式:

R=πt+Rn+ a* (πt-π ) +b * (yt-yn)

r是联邦基金利率,Rn是自然利率,πt是当前通胀率,π是通胀目标,πt-π代表通胀缺口,yt是当前生产率,yn是自然生产率,yt-yn代表产出缺口。a和b是系数,都是正数。根据历史数据,泰勒当时估计美国平均自然利率约为2%,即Rn=2%,A和B等于0.5。也就是说,当产出缺口和通胀缺口都等于0时,联邦基金利率(R)等于自然利率(Rn)加上通胀率(πt)。

泰勒规则的含义

标准的泰勒规则形式上非常简单,但对后来的货币政策规则研究影响深远。泰勒规则激发了货币政策的远见。如果央行采用泰勒规则,货币政策的选择实际上会有一个预承诺机制,可以解决货币政策决策的时间不一致性。

在1993年泰勒规则提出之前,投资者缺乏可靠的依据来判断美国未来的联邦基金利率。根据泰勒规则,投资者可以计算出最优的联邦基金利率。当然,并不是每个投资者估计的最优利率水平都是完全一样的。

自1993年以来,美联储主席格林斯潘放弃了十多年来以货币主义为基础的货币政策操作体系,采取了以联邦基金利率为中介目标的新的货币政策体系。泰勒规则为这一货币政策体系转换提供了理论和实践基础。

泰勒规则为什么会失效?

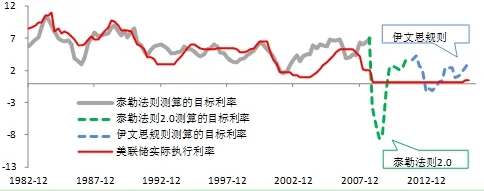

从20世纪80年代到本世纪初,美国联邦基金利率的轨迹基本符合泰勒规则。然而,自2003年以来,美国联邦基金利率长期低于泰勒规则的预测值。

至于泰勒规则解释力的下降,原因在于:第一,泰勒规则中的通胀指数是GDP平减指数,而美联储更关注的是波动性较低的核心通胀;其次,自然利率和GDP自然增长率不是固定的。事实上,与泰勒规则提出的时候相比,无论是自然利率还是自然增长率都有了明显的下降。第三,通胀和生产率被赋予相同的权重,是固定的,但不同时期美联储的政策重点会有所不同。

由于泰勒规则是“大稳健”时代的产物,随着“黑天鹅”事件的增多,美联储更加强调政策的灵活性而不是刚性规则。当然,为了与时俱进,美联储决策者根据泰勒规则制定了许多其他规则,如埃文斯规则、布拉德规则等。