近年来,我们承接过众多『代写』服务,意味着客户本身不会撰写交易EA,但心中有交易逻辑架构,想落实于EA化,于是找我们代工并且协助上线,几年下来,前前后后写过的交易策略也有上百只。于是乎整理了过往经验与各位分享。

接近八成以上的客户最后都是失败的,这类的客户有共同的特点,便是交易逻辑架构过于复杂。举例来说,一开始已经决定用二种形式、指标进场,并且设置停损(利),或许再加个移动停利及额外出场条件,这几乎是交易策略基本的元素。但往往开发完成后客户不满意,不满意的点并非『代写』的问题,而是回测后发现不赚钱,又觉得要增加其他指标当滤网,或当加码方式,经过几次的修改后…可能产生了10几种判断方式的大怪物,而到最后血本无归放弃了EA交易。

您是否是以上八成的人呢?简单自我测验便知,是否可以将交易逻辑架构用纸笔条理地写下来,如果可以代表您的交易是清晰的,而这几年接得CASE中,通常不需要二次修改的客户,都是赚钱的。

经验发现,这二成的人也有共同的特点,一来很明确定义如何进出场,二来抓到该商品的大方向,何谓大方向,我这边举几个例子:

- 交易台指期的人可以观察与加权指数正价差、逆价差的惯性,并开发其交易策略。

- 海外期货,交易周期一定要大(并非图表周期),停损不能太小,毕竟海外期货的波动是大的。

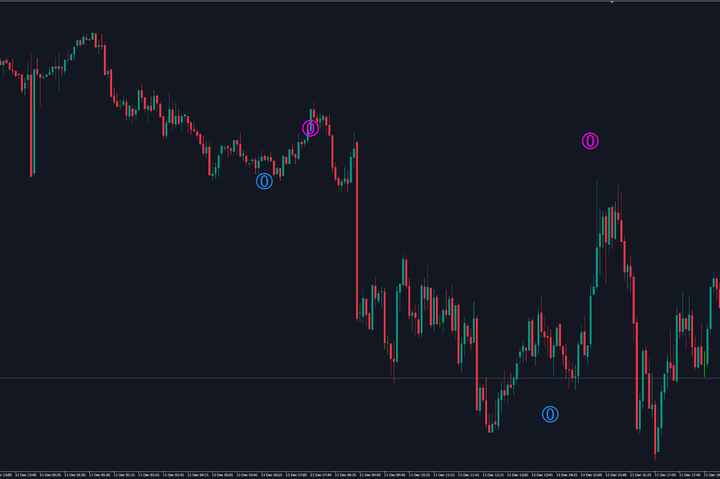

- 外汇保证金的拉回、反弹是剧烈的,因此较不适合突破进场。某自营操盘手比喻,一般商品多头回档大多是黄金切割率的382、0.5,而外汇保证金偏偏就是爱回档0.618。

再来便是穿透性,穿透性意味着一套交易逻辑架构,可以运作在二种以上的商品上,我同意每个商品特性不一样,但穿透性是可以发现大方向的。就好比拿开发好的欧元交易策略,放在英镑这商品上依旧有获利能力,这无庸置疑的证明交易策略的硬实力,代表它不限于某商品的图表走势,而是策略本身就含有获利能力。

自己实战经验,也确实能走得稳与远即是『穿透性』。

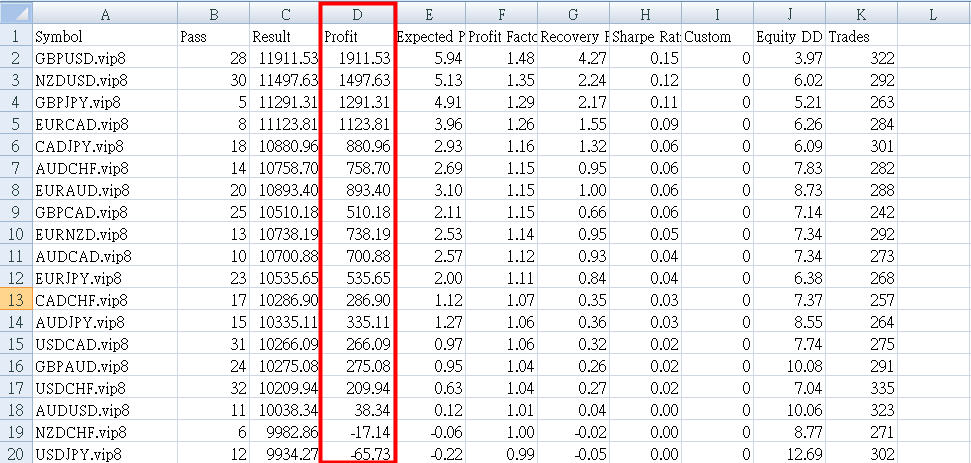

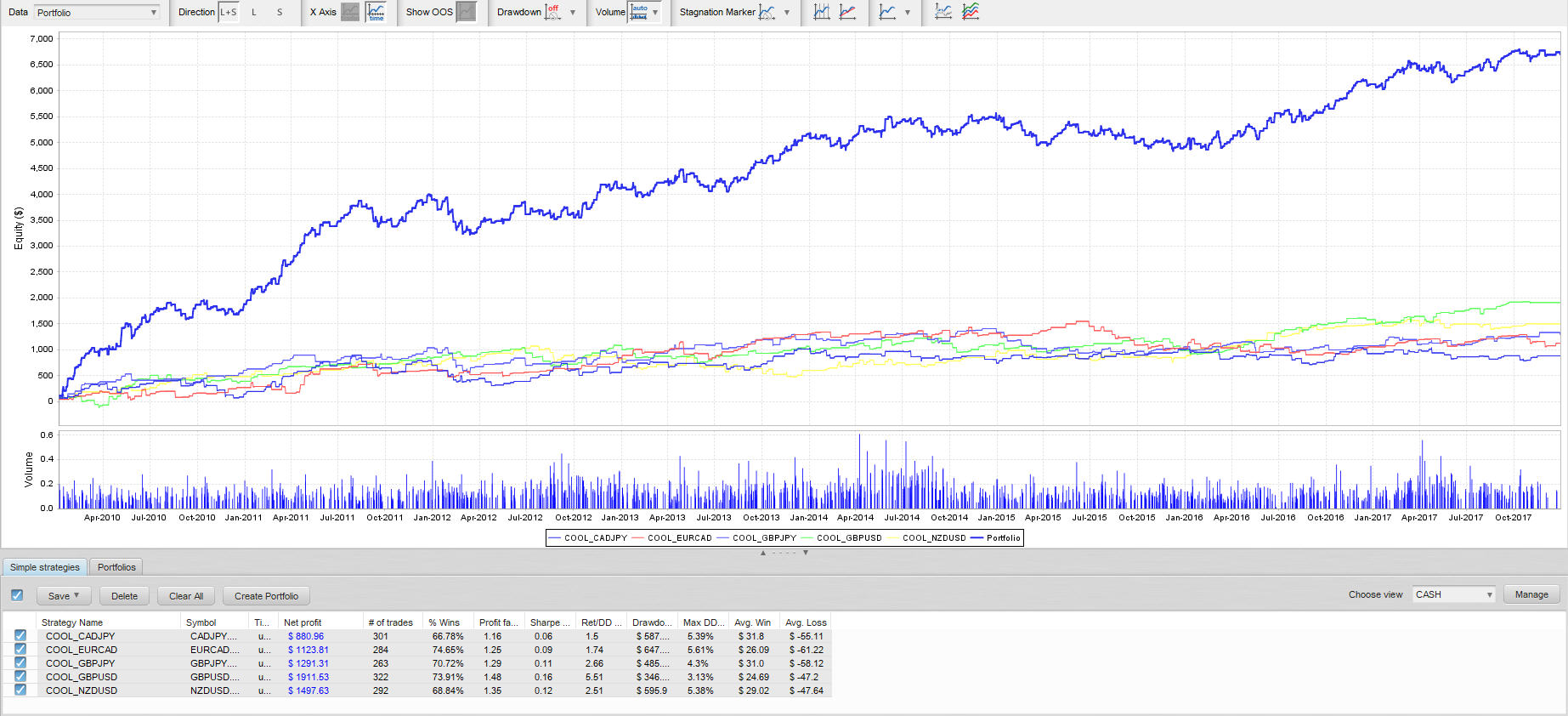

上图为同一套交易策略甚至同组参数可以贯穿超过15个外汇保证金商品,接着我们将前五名表现好的商品绩效综合成绩效曲线图,下图。

以回测绩效图来看并不能算是神迹,但请切记这可能同一个交易策略同一组参数而组合出来的喔!确实可以证明该策略的可靠性。

最后要补充的是『参数』,沙普博士讲得自由度,他曾经建议一套交易策略的自由度最多不要超过五个。当参数(自由度)愈多,愈容易陷入过度最佳化的陷阱,代表参数过多的交易策略会过度匹配过去的历史资料,当考试一直出现历年考题,想考低分都难呢!但交易、行情并非完全照着过去所延伸,因此参数愈少的交易策略会较健康,对未来的行情愈能适应及穿透,甚至愈能穿透其他货币兑。文章一开始提及到八成失败人士,就是运用太多指标,太多参数了,混淆到客户也分不清楚放弃了XD。

【一条均线加RSI滤网,停损多少点与停利多少点,这里就包含四个参数噜!文章图表的交易策略仅有二个参数,便可以穿透于15个外汇保证金商品】