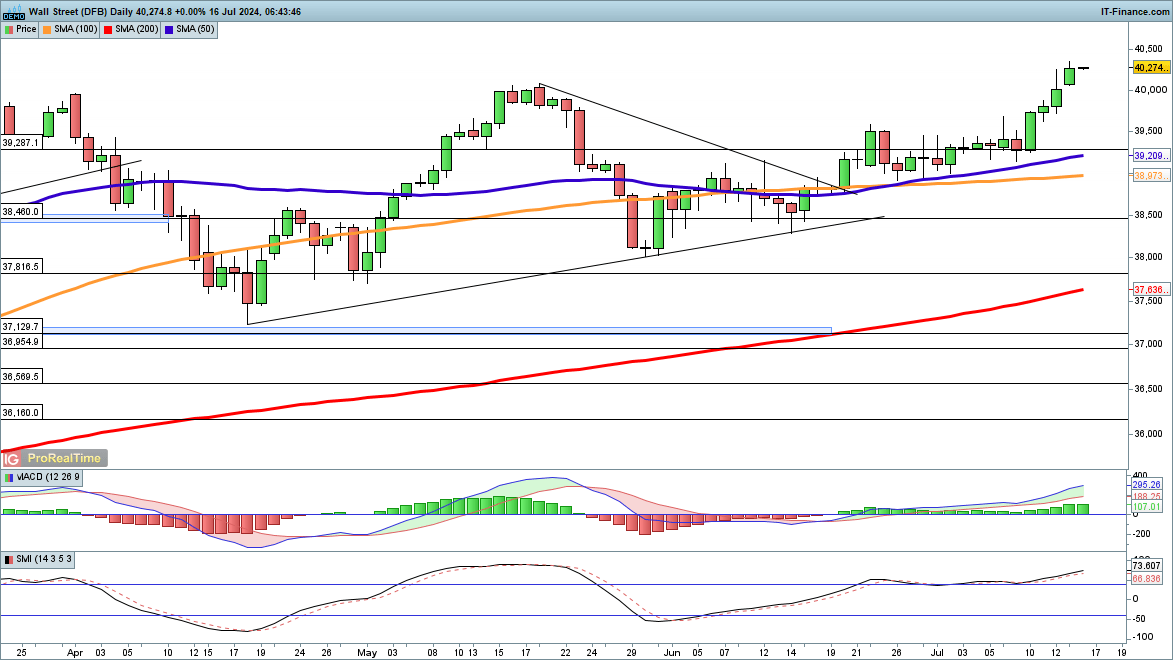

欧元/美元、美股、大宗商品要点∶

- 周二QQQ纳斯达克100ETF录得有史以来第二大上影线

- 乌克兰危机继续拖累市场情绪

- 原材料价格上涨令大宗商品通胀成为主要担忧因素

QQQ纳斯达克100指数反弹失败

过去十年里,市场参与者齐心协力地推动了市场的复苏,并且获得了有力的政策支持。但在当前这个令人担忧的时期,投机热潮并没有达到如期的效果。风险偏好型资产昨日再次经历了动荡的一天,最初受到逢低买盘的推动上涨。在考虑技术面之前,首先需要考虑的基本面是∶是什么促使多头在当前环境下重返市场?除了市场已经下跌了足够多之外,似乎没有其他合乎逻辑的理由,而下跌的足够多在我看来并不是一个合理的评估。与此同时,乌克兰的局势继续恶化,全球央行似乎除了应对仍在苦苦挣扎的极端通胀数据外,几乎没有其他办法。

从更实际的角度来看,纳斯达克100指数(以及其QQQ ETF)走势很好地反映出了我们最近几次看到的失败的热情∶周二,纳斯达克100指数QQQ ETF尝试自支撑位反弹,但最终收跌,录得了有记录以来第二大盘中暴跌(即第二长的上影线)。这对那些持看涨观点的投资者而言也是一个非常糟糕的兆头。

QQQ纳斯达克100指数ETF走势日图

来源∶tradingview

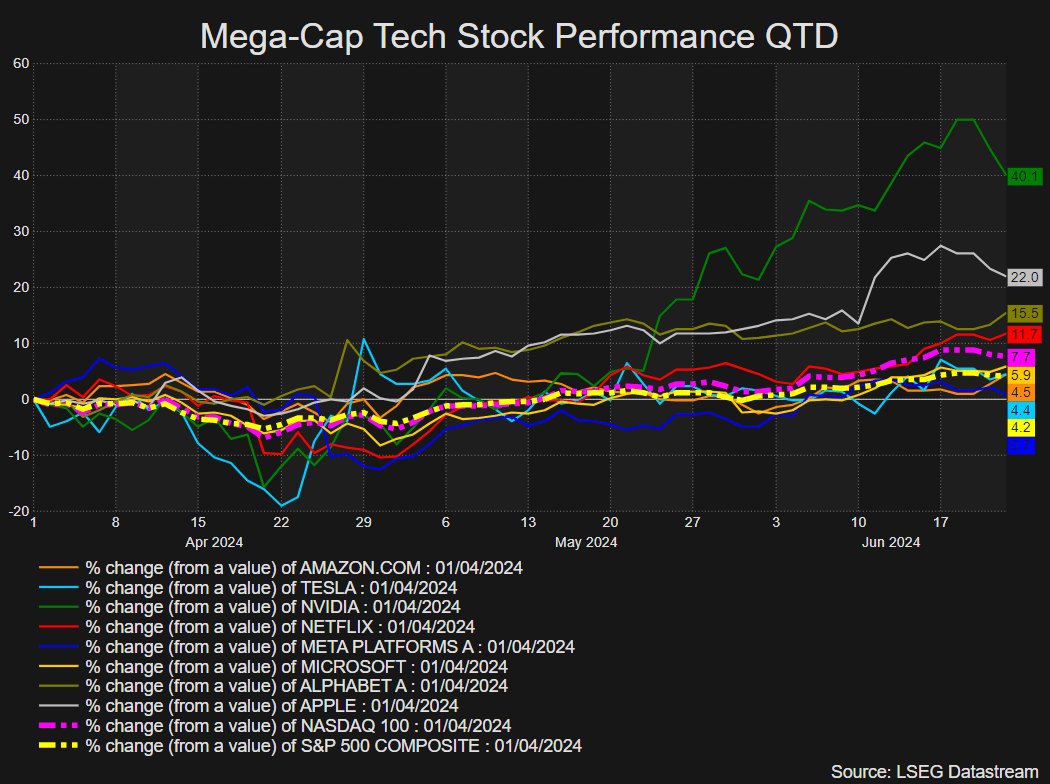

俄罗斯攻击乌克兰的後果和西方对俄罗斯的经济制裁所带来的後果同样令人担忧。有关俄罗斯总统普京计划的日常战斗报告一直是活跃的投机者争论的焦点,在这种环境下,风险资产突然逆转的可能性仍然很高。但笔者试图通过更基本的视角来看待市场,而不是纯粹的投机。笔者一直关注的纳斯达克100/道琼指数之比持续下跌,膨胀的科技板块在更宏观问题的打击下遭遇了严重的抛售。互联网泡沫的气息已经在空气中弥漫,投资者应该密切关注背後的势头和变化。

纳斯达克100指数/道琼指数

来源∶tradingview

军事冲突转化成全球生产的成本压力

西方对俄罗斯入侵乌克兰做了什么回应?首先是评级机构讲俄罗斯的债券评级下调至垃圾级,俄罗斯市场已经关闭一周。俄罗斯卢布暴跌,俄罗斯央行干预卢布汇率,大多数西方ETFs冻结了俄罗斯资产。虽然股市已经下跌了很多,但似乎还不够多。我们所谓的“下游”仍处於一个极端不稳定的位置,从google上来看,近期人们对“价格”和“天然气”的搜索量非常大,而关注欧元的走势有助於放大核心市场对这种模糊情况的反映。

FRED 美国天然气价格(蓝色)和密歇根消费者信心指数(红色)倒挂

来源∶FED

各种原材料价格的上升导致了生产成本飙涨。从FRED(美联储经济数据库)来看,企业压力大大增加了,过去一段时间,大型金融机构(非央行)面临的信贷压力、现金和资金的可用性似乎正在出现近年来最严重的危机。汽油价格已经创下新高,不过流动性障碍帮助阻止了恐慌缺口的打开,一旦恐慌持续,就会造成一种自我持续的趋势。但是随著通胀压力的上升,市场对美国经济陷入停滞的担忧也会加剧。

加元/日元走势与VIX指数走势(橙色)

波动性指数和易受波动影响的资产是笔者在衡量风险情绪的指引灯。VIX指数和加元/日元走势仍是交易员需要长期保持关注的变量。财经日历方面,即将公布的俄罗斯外汇储备将成为关键的基本面风险,俄罗斯财政部宣布,创纪录的外汇购买将推迟到9月9日,而关键大宗商品的销售则因基本面波动而受阻。

在检索有关交易的搜索兴趣时,我们需要保持极度怀疑。维持这种“安全距离”是由於投资者们高度怀疑的心理——他们对於冲突各种不同程度的新闻报道存有极度疑虑(比如昨天的阿塞拜疆消息)。回到货币政策主题上,欧元/美元和欧元交叉盘在昨日强劲反弹。央行货币政策的差异令欧元/美元跌至两年低点,但昨日的反弹可能说明风险情绪可能正在发生变化,而不是利率预期出现反转。

欧元/美元走势日图