黄金基本面前景被证明是中性的

美国通货膨胀率飙升至 1982 年 3 月以来的最高水平,以及出现了新的 Covid-19 变异病毒,市场才转 变为更加谨慎的基调,这足以使金价在 2021 年第四季度得到提振。然而,黄金的涨势并不取决于围绕 中国恒大或美国可能突破债务上限的消息,这两件事似乎已经从市场参与者的关注列表上消失了。

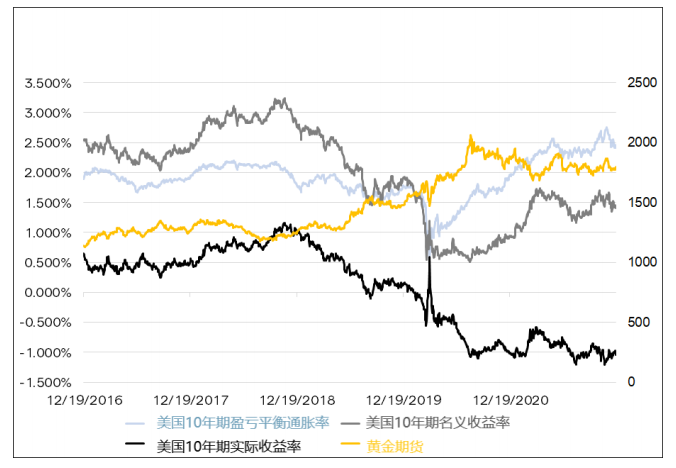

虽然黄金在 2021 年最后一个季度取得了一定的积极表现,但包括美联储在内得一些中央银行开始撤回 大流行时期的刺激政策,这已经开始对长期通胀预期造成压力,推高了不同期限的实际收益率,削弱 了黄金的吸引力。

因此,在进入 2022 年第一季度时,挑战依然存在。如果西方经济体在冬季的几个月里经受住了 Omicron 变异病毒的冲击而没有出现经济活动的长期放缓,中央银行将可能继续努力缩减资产购买,并将利率 从接近零的水平提高。

美国实际收益率上升带来挑战

正如我们在过去几个黄金季度的预测中一样,短期内实现的通货膨胀率上升,加上中央银行提高利率, 以及长期的通货膨胀预期回落,这些力量的结合可能会被证明是势不可挡的,使金价难以维持大幅反 弹。

黄金和其他贵金属一样,没有股息、收益率或息票,因此美国实际收益率的上升仍然是个问题。简单地 说,当其他资产提供更好的风险调整后的回报,或者更重要的是,在通货膨胀压力肆虐的时候,提供有形的现金流,那么,没有显著回报的资产往往会失去青睐。高增长、零收入的科技公司是这样,对金价 来说也是如此。

事实是,中央银行提供的大部分刺激措施和财政当局实施的赤字支出现在已经进入后视镜。这些基本 面因素被证明是 2020 年黄金上涨的有意义的助燃剂,但即使 Omicron 肆虐,面对持续的高通胀,对 中央银行来说,似乎并不存在采取更多刺激措施的政治渴望。

当然,其他因素可能会发挥作用。中国恒大和世界第二大经济体的其他房地产开发商可能会违约,如 果中国的经济增长下降到与西方经济体相关的“长期停滞”水平,就会引发传染,最终拖累全球经济增长。 不过,美国债务上限问题已被推迟到 2022 年中期选举之后,使得金价很少有实际收益率之外的“黑天 鹅事件”可以期待。

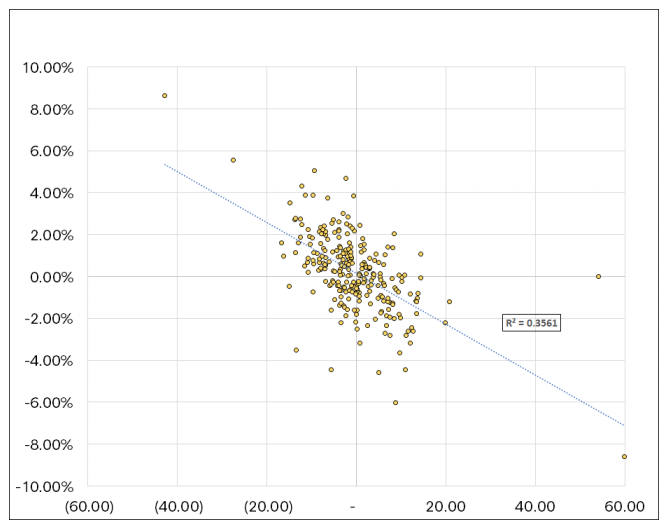

在过去的五年里,美国实际收益率的涨幅通常与黄金价格的跌幅相关。对黄金价格的每周价格变化和 美国 10 年期实际收益率的每周基点变化之间的关系进行简单的线性回归,显示出二者的相关性为-0.36。 作为一个经验法则,实际收益率的上升对金价不利。

黄金可能证明比其他商品更具韧性

事实证明,Omicron 变异病毒在短期内可能不是一个健康问题,而更像是一个经济问题,这意味着与 增长挂钩的商品可能会在北半球的冬季挣扎。黄金不是一个与增长相关的商品,而是一种避险资产; 在这种意义上,虽然黄金价格在 2022 年第一季度可能会经历坎坷的横盘交易,但在未来几个月,它们 仍然可能优于工业基本金属和能源价格。

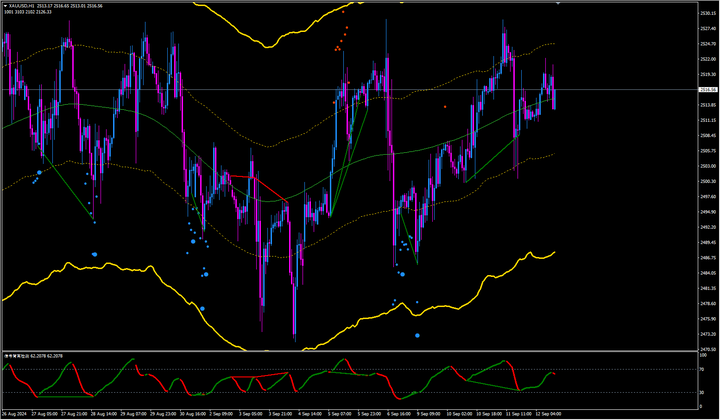

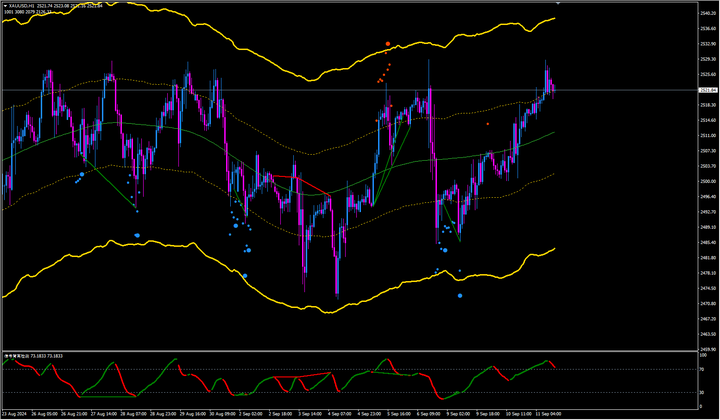

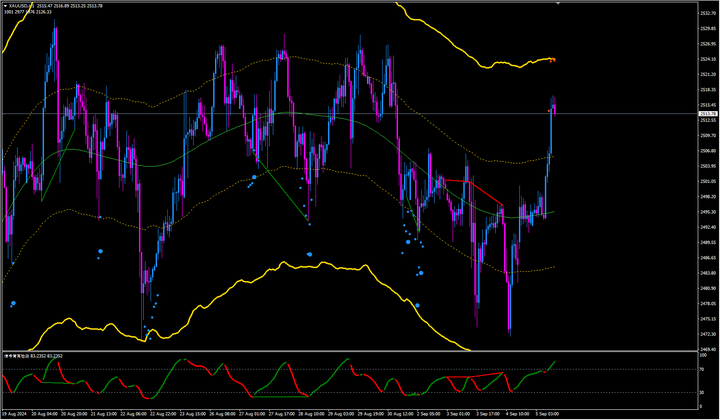

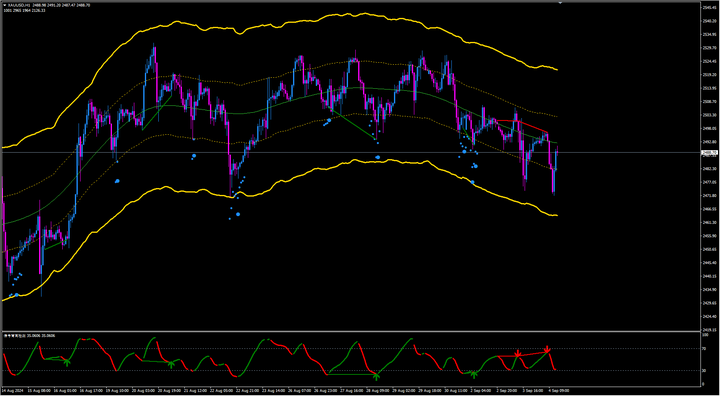

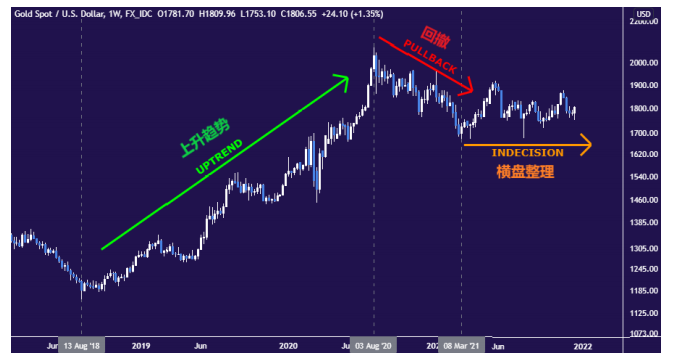

黄金技术展望:努力寻找方向

黄金在 2020 年 8 月结束了两年的上升趋势。在 2021 年 3 月,一个小的回撤演变为横向移动。现在, 价格在从那时起交易区间的中点附近徘徊。目前还不清楚这种停滞状态是重新获得收益的基础,还是 在从 2020 年顶部开始的下跌趋势的暂停。

放大到日线图,价格正试图突破 1800 美元/盎司上方区间。在 1677-1917 美元区间内,一系列的高点和 低点倾向于谨慎看涨。阻力位于 1834 和 1871。关键支撑位在 1750.78,1818.89 和 1676.91。