今年的市场波动尤为剧烈,年前入市的朋友,才刚刚感受完市场的温暖,就又经历了市场的残酷无情。波动加剧,也是让不少经验不足的投资者手足无措,还伴随着A股的涨跌,在频繁申赎中不仅消耗了收益,有的还可能损失了本金。

近期,也有某百亿私募的两年封闭期产品即将到期,由于今年主观多头纷纷折戟,这家百亿私募管理人也不例外。对于是继续持有,还是及时获利卖出(止损),需要从多方面进行考量,不过在量化私募叱咤的2021年,我们不妨盘点下,短中长期都是哪些百亿私募在领跑。

需要注意的是,该榜单仅统计百亿私募旗下的股票策略收益,且公司纳入统计的股票策略产品需要在3只及以上。

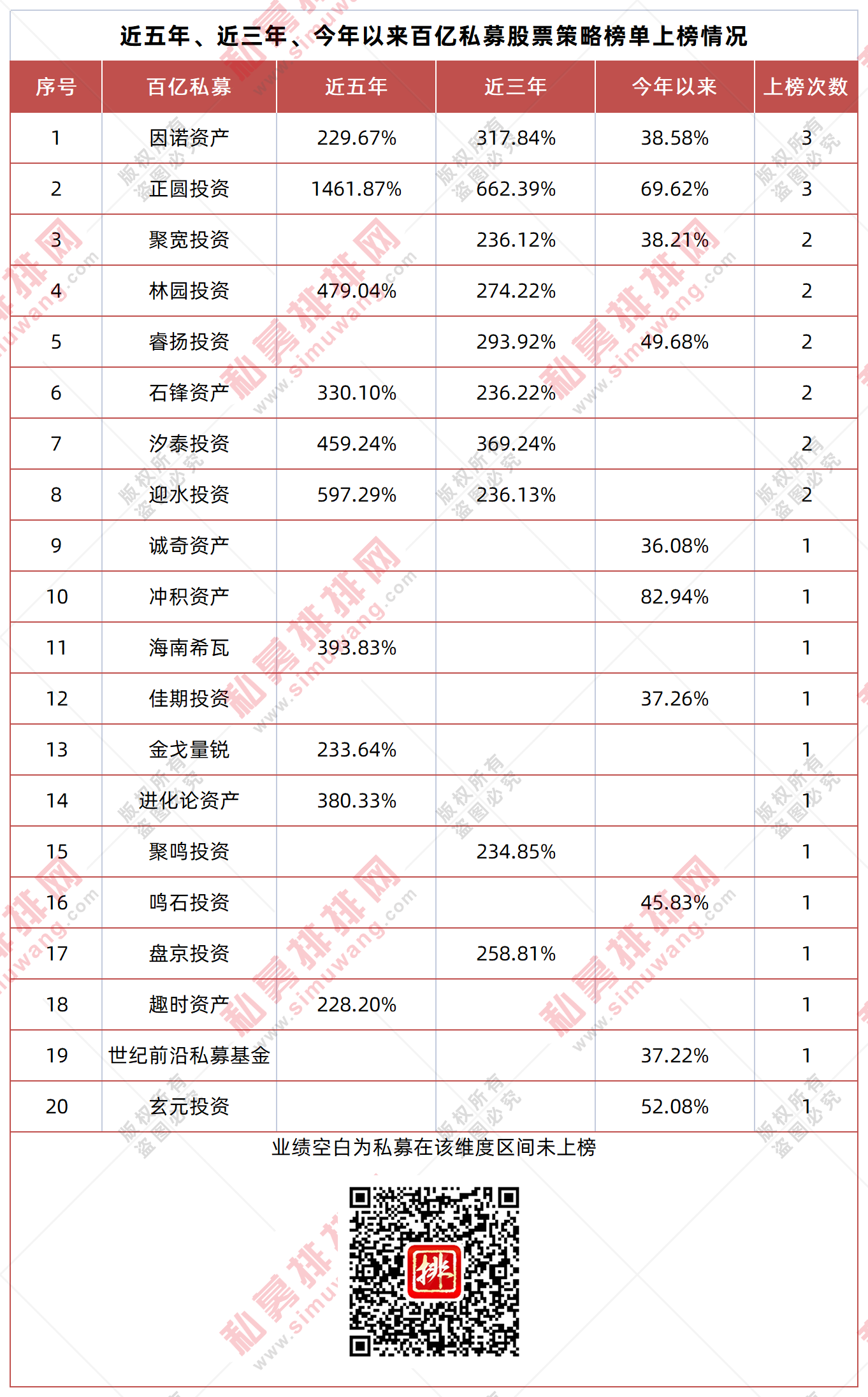

20家百亿私募上榜,正圆、因诺霸榜三连

2019、2020年的连续两年大牛市,让“炒股不如买基金”的理念深人人心。加上在银行打破刚兑,“房主不炒”的大环境下,大量资金流入权益市场。基金赚钱效应明显,增量资金大量涌入,无论公募还是私募基金管理规模,均在逐月创出历史新高。

基金业协会发布的最新私募备案月报显示,截至今年11月底,存续私募基金管理人有2.45万家,管理基金12.15万只,管理基金总规模再创历史新高,达到19.73万亿元。

从各类私募基金管理人的数量变化情况,截至11月末,私募证券投资基金管理人为9023家,存续私募证券投资基金74,947只,存续规模6.10万亿。另据私募排排网数据显示,截至12月15日数据,目前证券类百亿私募管理人数量为102家,占比仅为1.13%。也就是说,私募行业的“二八效应”极为明显,少数的私募管理人,管理了市场上较大规模的资金。在品牌知名度、渠道、人才、硬件设施等优势加持下,百亿私募的优势将更加明显。

通过统计公司旗下股票策略基金数量在3只及以上的百亿私募管理人,并按照短中长期,即今年以来(1-11月)、近三年、近五年公司收益,分别筛选出不同维度业绩排名前十的百亿私募,在剔除重复上榜的私募后,共有20家百亿私募入围,上榜私募在所有百亿私募中的数量占比为19.61%。

在102家百亿私募中,仅有因诺资产、正圆投资两家百亿私募实现霸榜三连,即今年以来、近三年、近五年均进入百亿股票策略私募前十。另有聚宽投资、林园投资、睿扬投资、石锋资产、汐泰投资、迎水投资等8家百亿私募同时在两个时间统计维度上榜。

另有诚奇资产、冲积资产、海南希瓦、佳期投资、金戈量锐、进化论资产、聚鸣投资、鸣石投资、盘京投资、趣时资产、世纪前沿私募基金、玄元投资等头部私募业绩优秀,同样上榜百亿私募股票策略前十。

主观与量化平分秋色,百亿私募2022投资策略抢先看

主观与量化优势各不相同,虽然现在区分私募时,往往会用主观多头百亿与量化百亿来称呼,但是主观与量化并不完全对立,甚至有私募还将其进行了融合,更有量化团队用基本面的底仓做一些增强。

在百亿私募短中长期榜单中,同时登上三大的榜单分别是因诺资产与正圆投资,前者是百亿量化私募,后者是百亿主观多私募。也就是说,量化与主观,在短中长期收益上,也是可以平分秋色。

在百亿私募中,正圆投资是不折不扣的黑马私募,公司在今年方才晋级百亿,但是自2019年以来的连续三年,公司收益在市场上遥遥领先,也让公司累计收益排名十分靠前,且大幅领先于同行。正圆投资今年以来的收益排名第二,近三年、近五年收益在百亿私募中均排名第一名,业绩分别为69.62%、662.39%、1461.87%。

据正圆投资创始人、基金经理廖茂林的路演所述,目前正圆投资共有三位基金经理,分别为华通、戴旅京,以及廖茂林自己。在行业上,公司从来没有投资过白酒、游戏等行业。另据公开资料,在2016至2017年,正圆投资抓住了化工股的一些机会,以及当时处于低迷期的计算机板块取得不错收益。在2018年以后,主要投资了消费电子和光伏板块,今年上半年则主要以稀土、化工包括周期股的配置为主。

对于公司今年的持仓复盘与后市展望,正圆投资基金经理华通在接受媒体时表示,目前主要持仓行业包括新能源、传媒、消费电子、汽车整车及零部件、电力设备和半导体。明年看好消费电子叠加的创新机会,汽车景气周期向上、缺芯后周期的修复和汽配零部件。

因诺资产是唯一拿下股票策略榜单三连冠的百亿量化私募。因诺资产今年以来、近三年、近五年收益分别为38.58%、317.84%、229.67%。量化基金控制回撤的优势也是十分明显,近五年沪深300最大回撤达到29.59%,因诺资产最大回撤仅为11.97%。

因诺资产成立于2014年9月,公司从2015年3月起开始发行多策略中性产品(因诺启航1号);2018年10月,策略模型由传统多因子模型全面更迭为人工智能体系。目前因诺资产策略包括但不仅限于套利策略、选股策略、Alpha策略、CTA策略等,主要分为多策略中性与指数增强两条产品线。

在上榜的百亿私募中,也有公司主观与量化同时兼有,比如玄元投资与进化论资产。

玄元投资成立于2015年,目前管理规模接近300亿元。玄元投资以“价值·量化,双轮驱动”为核心投资策略,专注于权益投资和量化投资两大方向。量化投资坚持以基本面为核心,同时结合价量信息的方式。无论是基本面还是价量,采用传统数学建模与领先的人工智能和机器学习技术结合的方式,不断随着市场结构与交易行为进行优化迭代。玄元投资今年以来股票策略收益52.08%,在百亿私募中排名第三。

展望后市,玄元投资认为市场仍是围绕结构性机会运行,没有大的系统性风险或机会,配置上更加强调均衡。成长板块中军工,光伏,电网,电子明年还有不少机会。预期较低的板块中,今年被压制的中游制造业与成长型消费是关注的重点。