2021年,私募行业的头部效应继续加剧,全年百亿私募数量从2020年底的62家增加至105家,在短短一年时间内,就有43家私募管理人跃居百亿,同比增幅达到69.35%。

由于2021年市场演绎极致分化行情,以白马股为代表的“茅指数”全年跌跌不休,新能源、周期行业则异军突起,引领市场行情,风格上也是中小盘显著跑赢大盘股。在震荡加剧,成交量超越2015年的情况下,回撤相对较低、收益相对稳健、风险相对可控的量化对冲产品吸引了大量资金的涌入,在今年新增的43家百亿私募中,仅量化私募就有16家,占比接近四成,为37.21%。

主观多头与量化对冲两者并不对立,在不同的市场行情下,两者也是各具优势,甚至有私募将二者相结合去辅助投资决策,也是取得不错的效果。量化私募在2021年的超额收益吸“睛”又吸“金”,成为市场的“宠儿”,截至2021年年底数据,百亿量化私募管理人已达28家。

由于篇幅有限,将着重分析百亿量化私募。并从百亿量化最新数据与冲线时间、公司前三大持股股东及持股比例、核心人物在其他私募机构任职情况、百亿量化私募2021年业绩、结语等五部分展开。

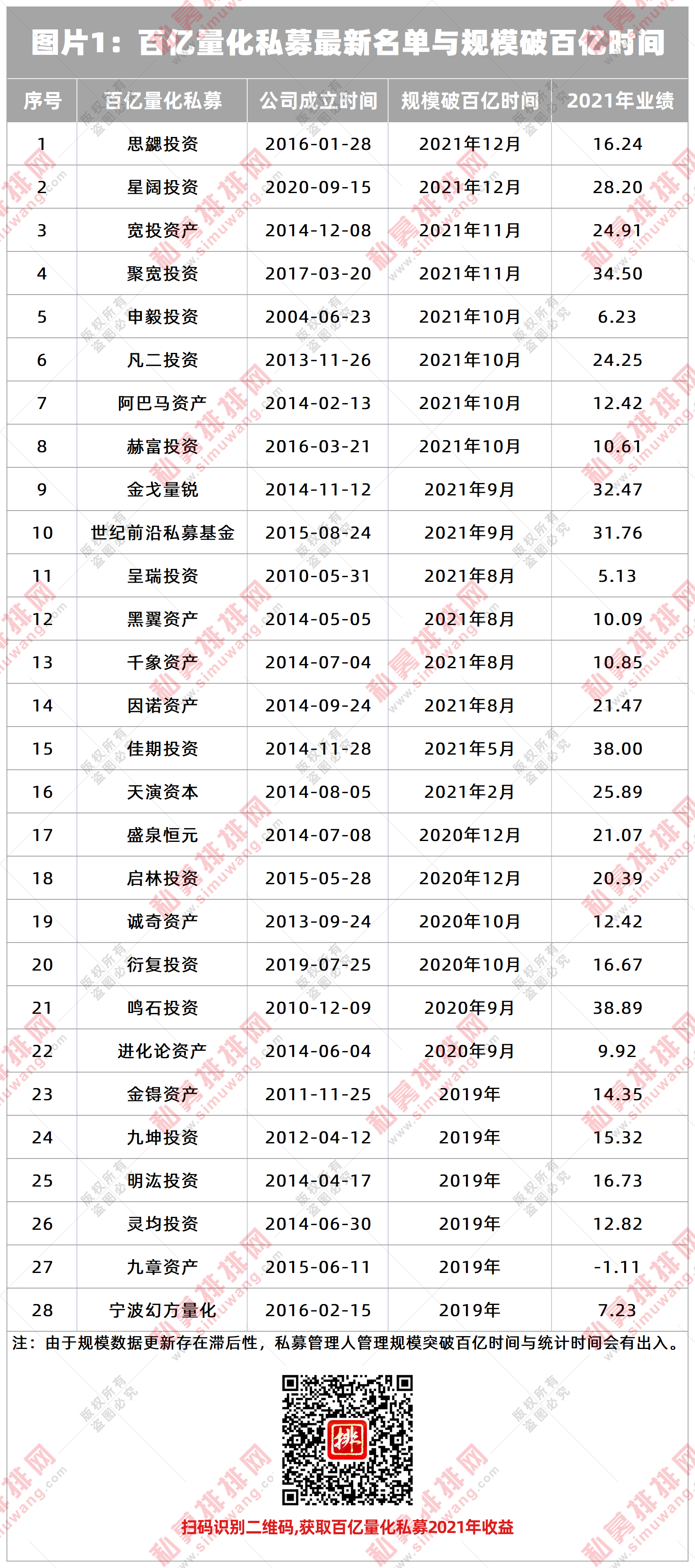

百亿量化私募最新数据与冲线时间

百亿量化阵营素以主观多头私募为主,对于主观多头私募来说,由于换手率低,策略容量大,且在投资策略成熟可复制,即便规模提升后,获取收益的难度并不会骤增,所以主观多头一直是百亿的主力军。不过从2019年开始,量化私募获得较快发展,也开始纷纷涌现百亿级别的管理人。

根据私募排排网的统计,2019年量化多头产品平均收益33.82%,股票市场中性策略的平均收益为10.79%,以幻方量化、明汯投资、灵均投资、锐天投资、金锝资产、九坤投资等为代表的国内头部量化对冲私募管理规模率先超过百亿,成为首批百亿量化私募管理人。

2020年纳入统计的12家百亿量化私募,目前管理规模仍保持在百亿元以上,今年还新增了16家百亿量化私募,分别是:思勰投资、星阔投资、聚宽投资、赫富投资、世纪前沿私募基金、宽投资产、佳期投资、金戈量锐、因诺资产、天演资本、千象资产、黑翼资产、阿巴马资产、凡二投资、呈瑞投资、申毅投资。

也就是说,截至2021年年底,百亿量化私募共计28家,在百亿私募中占比26.67%,一半以上百亿量化私募(16家)为2021年新增。

私募管理人的规模要想突破百亿,一般都需要多方因素的共同配合,包括渠道募资能力突出且作为主推产品、公司品牌影响力大、过往业绩较为出众,核心人物履历光鲜、机构资金青睐等。

从百亿量化私募冲刺百亿大关所用时间来看,星阔投资取代衍复投资,成为用时最快的百亿量化私募。星阔投资成立于2020年9月,今年2月份方才备案登记旗下首只私募“星阔云起1号市场中性私募证券投资基金”,12月份就已经规模百亿,从公司成立到百亿,用时不到十个月。

在此之前,衍复投资是用时最快的百亿量化私募,公司成立于2019年7月,2020年10月规模破百。星阔投资与衍复投资百亿私募之路的时间之快,与核心人物的履历与过往业绩有关,此部分将在“核心人物在其他私募机构任职情况”进行详细阐述。

今年新晋百亿的量化私募,主要以2013-2015年的管理人为主,对于这部分私募来说,公司已经经历了至少一轮牛熊,还有至少五年以上的业绩,加上公司也已经在私募行业浸淫多年,在行情配合之下规模跃升百亿也是情理之中。今年晋级百亿的私募管理人中,申毅投资的成立时间最为久远,这也意味着公司在经历了17年的长跑之后方才规模破百。

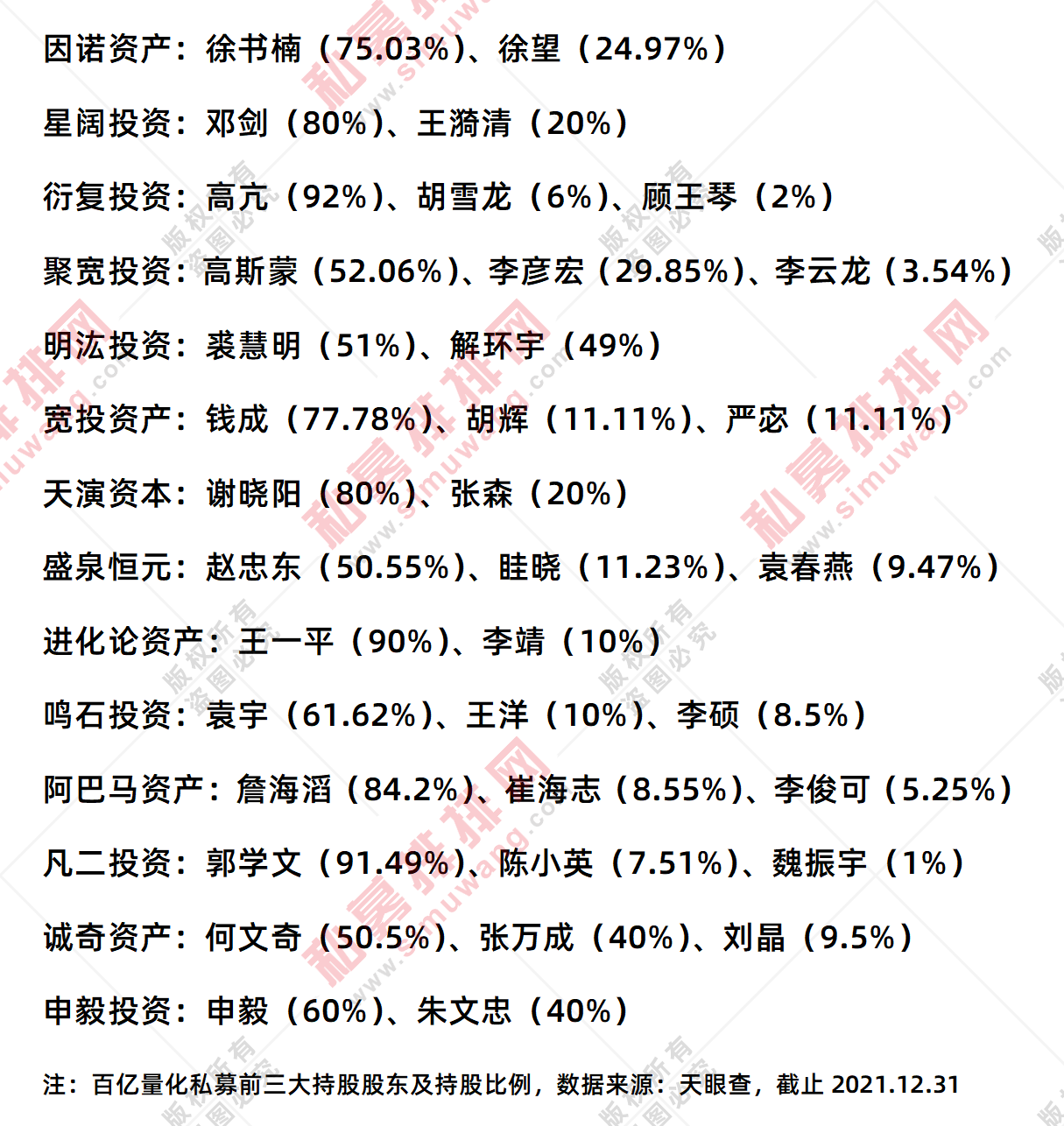

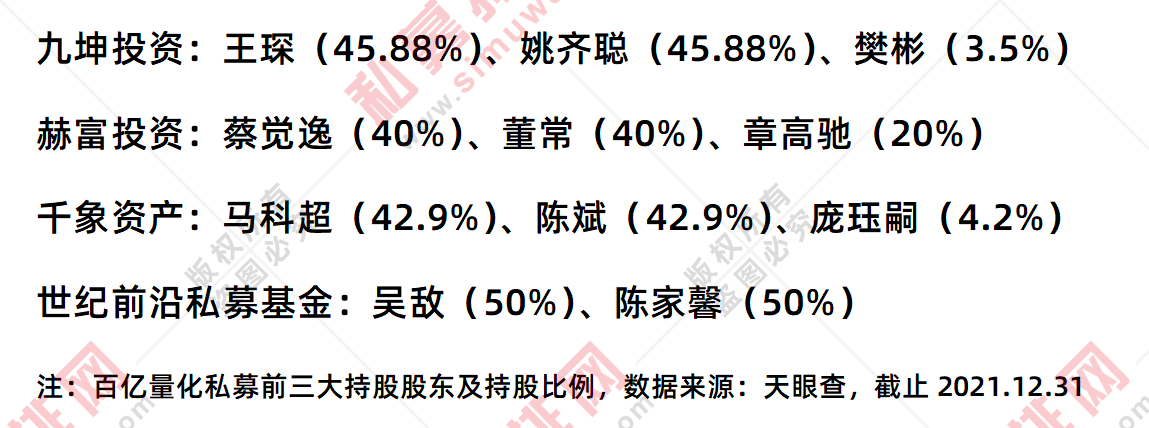

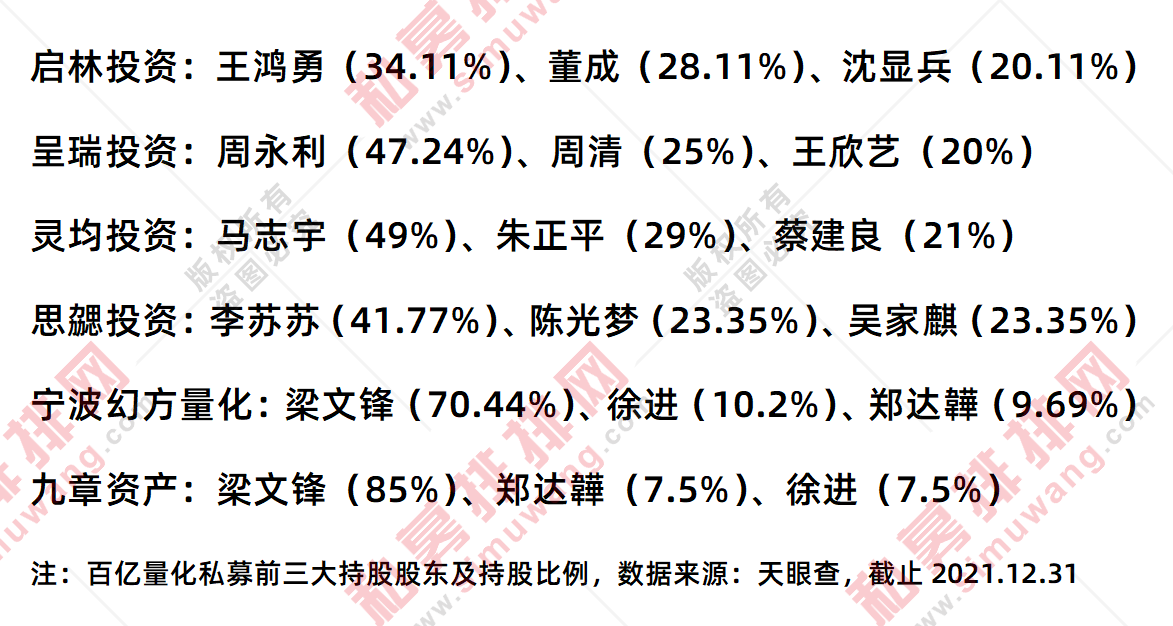

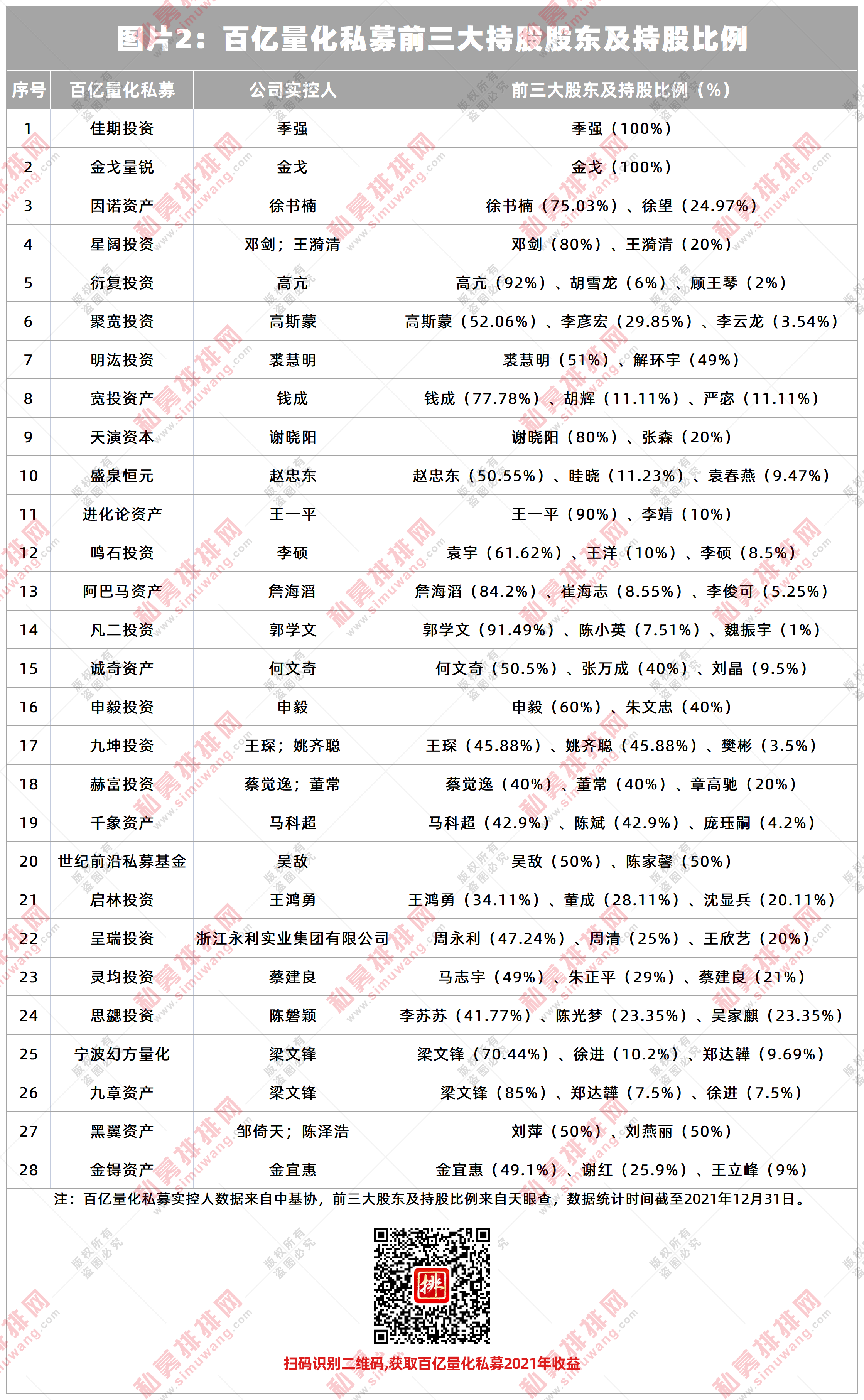

公司前三大持股股东及持股比例

“选基金就是选基金经理”,基金经理水平的高低,稳定性,都与投资回报紧密相关。量化私募除了看基金经理,公司技术迭代,数据库的更新也是十分重要,所以与主观多头相比,量化私募的硬件投入更多。

对于投资者来说,在选择私募管理人时,除了看核心人物是否持有股份,还看重其持股比例是否超过50%,也就是是否掌握话语权。

此处所指核心人物为公司基金经理、首席投资官、投资总监等。公司实控人来信息自中基协数据,前三大股东及持股比例来自天眼查数据。数据截至2021年12月底。

证监会发布的《关于加强私募投资基金监管的若干规定》第五条注明:私募基金管理人的出资人不得有代持、循环出资、交叉出资、层级过多、结构复杂等情形,不得隐瞒关联关系或者将关联关系非关联化。同一单位、个人控股或者实际控制两家及以上私募基金管理人的,应当具有设立多个私募基金管理人的合理性与必要性,全面、及时、准确披露各私募基金管理人业务分工,建立完善的合规风控制度。

从统计的数据来看,百亿量化的股权分为三种:

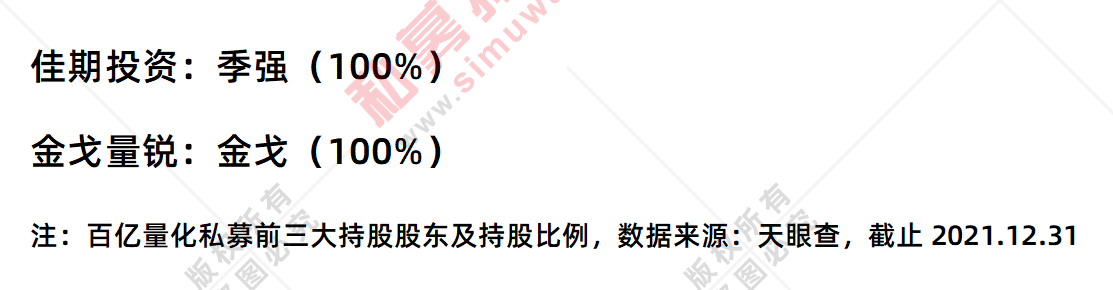

第一种,核心人物全部持股,即持股比例100%。

比如:佳期投资季强、金戈量锐金戈均单独持有公司100%的股份。

第二种,核心人物持有公司股份。

比如:

①单独持股比例超过50%:

②多位核心人物持股比例相当:

③核心人物持股比例不足50%:

启林投资王鸿勇,灵均投资马志宇,呈瑞投资王欣艺等持有公司股份均不足50%。

幻方量化(宁波幻方量化、九章资产)披露的核心人物包括技术总监/基金经理徐进、首席策略官陈哲、基金经理陈婧等。宁波幻方量化、九章资产的实控人与大股东均为梁文锋,在两家公司的持股比例分别为70.44%、85%;郑达韡在两家公司持股比例分别为9.69%,7.5%;徐进分别持股10.2%、7.5%。

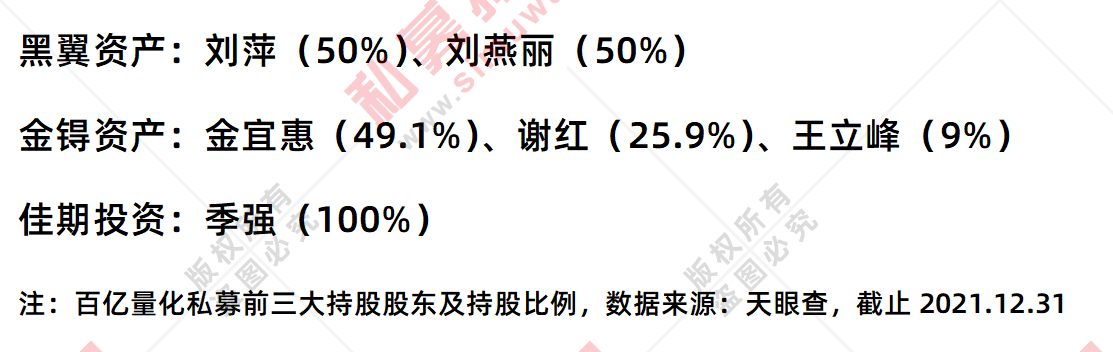

第三种,核心人物并未持有公司股份。

金锝资产的董事长兼投资总监为任思泓,并不持有金锝资产股份,其自然人股东为金宜惠、谢红、王立峰。

佳期投资也由季强一人持股,基金经理吴霄霄并未持有公司股份。

黑翼资产的核心人物为邹倚天、陈泽浩,但是两人并未持有黑翼资产股份,反而由刘萍与刘燕丽分别持股50%。

核心人物在其他私募机构任职情况

私募行业的人才的外部来源主要是券商、公募、银行,内部人才流动则是在不同公司之间流转。在百亿量化私募中,也有不少基金经理等核心职位的人员曾在私募机构任职,包括星阔投资邓剑,衍复投资高亢,赫富投资蔡觉逸、董常,诚奇资产何文奇,呈瑞投资王欣艺,曾担任职务包括投资经理,研究员等。

以衍复投资高亢为例,在2019年初,高亢带领自己核心策略以及技术团队从原头部私募管理人锐天投资离开,同年7月成立了自己的私募公司——衍复投资。在2020年10月,衍复投资成立仅一年多规模便突破百亿,充分说明市场对衍复团队的认可。衍复投资规模的激增,与高亢自己拥有核心策略,且此前在锐天投资的业绩也较佳有关。

星阔投资公司创始人邓剑先后在九坤投资、因诺资产两家知名头部量化私募中担任基金经理、阿尔法策略投资总监等重要职位。2020年成立星阔投资,任总经理兼投资总监,加上2021年是量化“大年”,公司也是“生逢其时”,今年共计备案发行了108只私募基金,主要涵盖指数增强系列与市场中性系列。

除了高亢外,赫富投资两位基金经理蔡觉逸、董常也均在其他量化私募机构任职。蔡觉逸在2014-2017年在明汯投资股票量化部担任投资经理,董常则在2016-2017年于千象资产担任量化研究员。均属于量化私募机构之间的人员流动。

另有诚奇资产何文奇曾在北京尊嘉资产管理有限公司曾担任投资经理,呈瑞投资王欣艺则曾在重阳投资担任基金经理,但时间较短,均不足一年。

百亿量化私募2021年业绩

截至2021年年底,百亿量化私募数量为28家,2021年全年增加16家。在2021年,百亿量化私募业绩经历了蛰伏—起飞—冲高—回落,二、三季度收益集体腾飞,并持续斩获百亿私募榜单冠军。9月下旬以来伴随着指数的回撤,量化私募贝塔收益回调,多家百亿量化创下年内最大回撤,甚至一度出现百亿私募集体反思,头部量化私募封盘更是成为常态。

2021年再度成为量化“大年”,来自天时地利人和多方因素的配合。2019年、2020年连续两年大牛市,基金赚钱效应明显,但是在核心资产屡创新高的背景下,主观多头进攻性更加明显,尤其是一批坚持价值投资的百亿多头私募,纷纷在此两年迎来业绩与规模的快速扩张。春节过后,核心资产骤然大跌,主观多头业绩回撤,量化私募优势凸显,成为资金的另一重要流向。

2021年指数急剧分化,沪深300指数下跌5.20%,创业板、中证500均涨超10%,中证1000指数更是以20.52%的涨幅领先,对标相应指数的指增基金也是获得较大超额。2021年还是资管新规过渡期的最后一年,资产管理行业的理财产品将打破刚性兑付,保本型理财产品将正式退出市场,量化产品因为“低回撤”标签,也因此受益。

截至2021年年底,28家百亿量化私募2021年平均收益为18.49%,12家量化私募业绩超越平均水平。12家百亿量化私募年度收益超过20%,鸣石投资、佳期投资、聚宽投资、金戈量锐、世纪前沿私募基金等五家百亿量化私募年度收益超过30%。另有5家百亿量化私募2021年收益不足10%,更有量化巨头在2021年业绩为负。(由于私募净值仍在披露,百亿私募2021年年度数据及榜单将在1月份发布)

总结:

对于量化私募来说,在2021年确实收获了较为“高光”的一年,但是随着量化私募大量发行新产品,大量资金纷纷涌入量化基金,量化业绩在四季度遭遇回撤,前期潜伏的资金收获不少超额收益,追高买入的资金则被套。

量化私募的集体回撤,既表明现在市场上量化产品的同质化极其严重,对此协会也是通过备案量化基金需选择主策略、子策略,以及部分量化私募在每月结束日起5个工作日内都要进行定期报送“量化管理人监测报表”,以此加强对量化的监管,做到未雨绸缪。

虽然量化私募产品在过去一段时间因为回撤小,被不少理财师当做固收+产品、低风险产品来宣传售卖,但量化基金的本质与底层资产截然不同,在行情极端时也会出现较大回撤。9月下旬以来的量化基金回撤,也恰巧说明资金规模、收益率、波动性构成的资产管理行业“不可能三角”依旧有效。

目前量化基金在国内市场的占有率与美国相比仍有很大的差距,国内量化私募也还有很大发展空间,但无论对于投资者还是机构来说,在超额起飞的时候保持一些理性,在超额回调时候保持几分耐心。

|

推荐阅读