风险管理是成功交易策略的关键组成部分,但经常被忽视。通过应用风险管理技术,交易者可以有效地减少亏损头寸对投资组合价值的不利影响。

继续阅读以了解更多信息:

- 为什么风险管理很重要

- 如何管理交易风险

- 交易风险管理工具

为什么交易风险管理很重要?

许多交易者将交易视为赚钱的机会,但潜在的损失往往被忽视。通过实施风险管理策略,当市场向相反方向移动时,交易者将能够限制亏损交易的负面影响。

将风险管理纳入交易策略的交易者将能够从上行趋势中受益,同时将下行风险降至最低。这是通过使用止损和限价等风险管理工具以及交易多元化投资组合来实现的。

选择放弃使用交易止损的交易者冒着持有头寸时间过长的风险,希望市场能够好转。这已被确定为交易者犯的头号错误,可以通过在所有交易中采用成功交易者的特征来避免。

如何管理交易风险:重要提示和策略

以下是所有级别交易者都应考虑的六种风险管理技术:

- 预先确定风险/暴露

- 最佳止损水平

- 分散您的投资组合:相关性越低,分散性越好

- 保持风险一致并管理情绪

- 保持正风险回报率

1) 预先确定风险/敞口:

风险是每笔交易所固有的,这就是为什么在进入交易之前确定您的风险至关重要的原因。一般规则是,在任何时候,单个头寸的风险为账户净值的1%,所有未平仓头寸的风险不超过5%。例如,适用于 10,000 美元账户的 1% 规则意味着单个头寸的风险不应超过 100 美元。然后,交易者将需要根据止损的距离来计算他们的交易规模,以便承担 100 美元或更低的风险。

这种方法的好处是,它有助于在一系列不成功的交易后保持账户净值。这种方法的另一个好处是,交易者更有可能获得可用保证金来利用市场中的新机会。这避免了由于保证金被束缚在现有交易中而不得不放弃此类机会。

2)最佳止损水平

交易者在决定在哪里设置止损时可以使用许多不同的方法。

交易者可以根据以下条件设置止损:

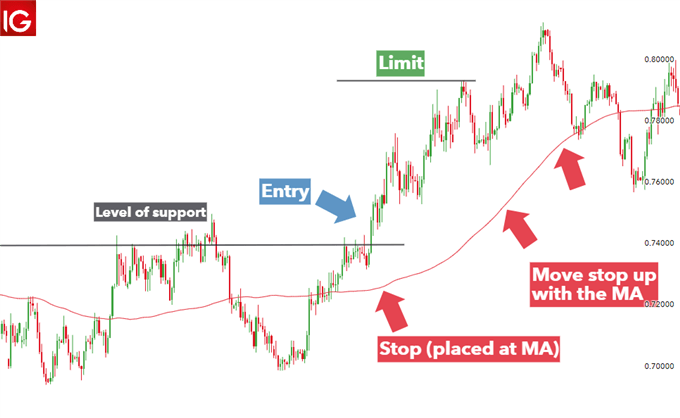

- 移动平均线 ― 为多头(空头)头寸设置高于(低于)指定 MA 的止损。下图显示了交易者如何使用移动平均线作为动态止损。

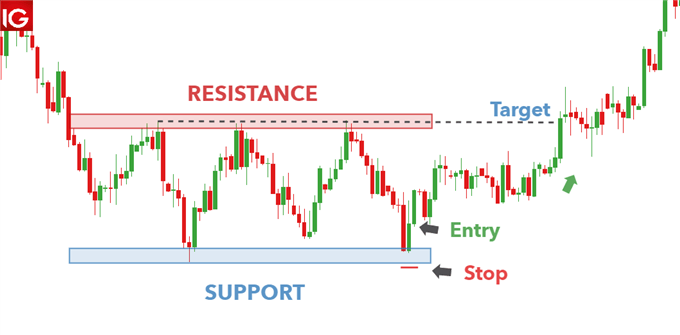

- 支撑位和阻力位 – 将止损设置在多头(空头)头寸的支撑位(阻力位)以下(上方)。下图显示了止损在区间市场中低于支撑位的位置,让交易有足够的喘息空间,同时防止大幅下跌。

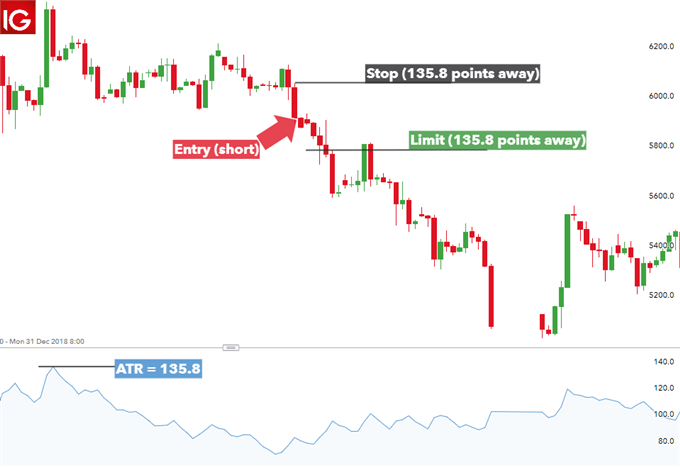

- 使用平均真实波幅 (ATR) – ATR 测量指定时间段内任何证券的平均点/点变动,并为交易者提供设置止损的最小距离。下图对 ATR 采取了谨慎的方法,根据最近价格走势的最大 ATR 读数设置止损距离。

*高级提示:当市场对您有利时,交易者可以使用追踪止损来降低风险,而不是使用正常的止损。

追踪止损,顾名思义,在始终保持止损距离的同时,将止损移至获胜位置。

3)分散您的投资组合:相关性越低,分散性越好

即使遵守 1% 规则,了解头寸如何关联也至关重要。

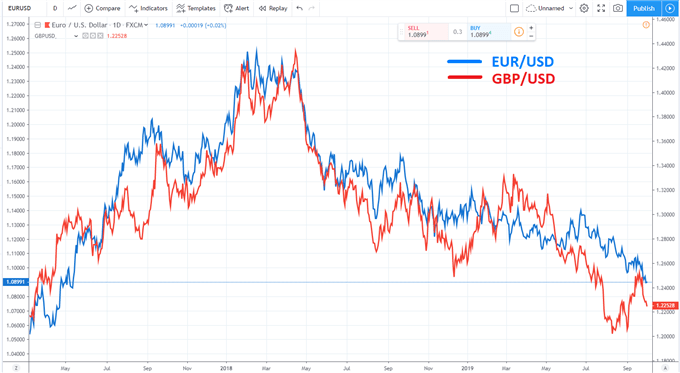

例如,欧元/美元和英镑/美元货币对具有高度相关性,这意味着它们往往紧密地靠在一起并朝着相同的方向移动。

当交易对您有利时,交易高度相关的市场是很好的,但在亏损交易中成为一个问题,因为一笔交易的损失现在也适用于相关交易。

下图描述了欧元/美元和英镑/美元之间的高度相关性。

请注意两条价格线之间的紧密联系。

充分了解您正在交易的市场并避免高度相关的货币,有助于实现更多元化的投资组合并降低风险。

4)保持风险一致并管理情绪

一旦交易者进行了几笔获胜的交易,贪婪就很容易出现并诱使交易者增加交易规模。这是烧掉资金并使交易账户处于危险之中的最简单方法。然而,对于更成熟的交易者来说,增加现有的盈利头寸是可以的,但在风险方面保持一致的框架应该是一般规则。

5) 保持正风险回报率

保持正的风险回报率对于长期管理风险至关重要。早期可能会有损失,但保持正的风险回报率并保持每笔交易的 1% 规则,随着时间的推移,可以大大提高您的交易账户的一致性。

风险回报率计算交易者准备承担风险的点数,与达到目标/限制时交易者将获得的点数进行比较。1:2 的风险回报率意味着,如果交易成功,交易者将冒着一个点的风险赚取两个点。

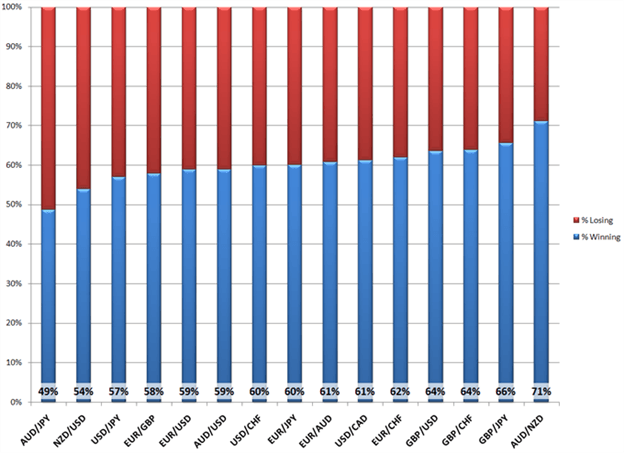

风险回报率的魔力在于它的重复使用。我们在“成功交易者的特质”研究中发现,与风险回报率为负的交易者相比,使用正风险回报率的交易者的百分比往往显示出有利可图的结果(指南第7页)。只要保持正的风险回报率,即使交易者只赢了 50% 的交易,他们仍然可以成功。

*高级提示:当交易朝着正确的方向移动时,交易者通常会感到沮丧,但市场却右转并触发止损。避免这种情况发生的一种方法是使用两批系统。该策略希望在距离目标的中途时平仓一半,然后将剩余仓位的止损点达到盈亏平衡。这样一来,交易者就可以将利润存入一个头寸,而在剩余的头寸中基本上可以进行无风险交易(如果使用保证止损)。

交易风险管理工具

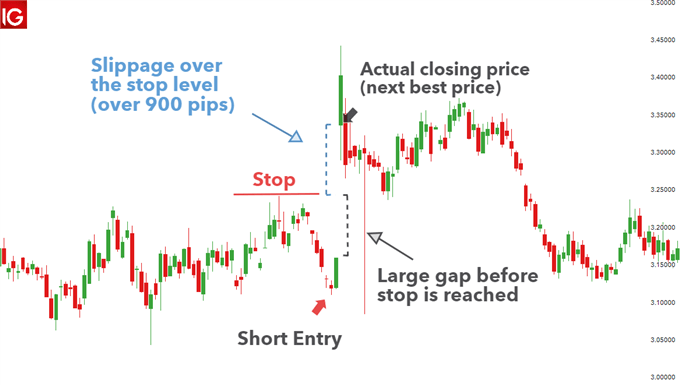

1)正常止损:这些止损是大多数外汇经纪商提供的标准止损。

它们往往在非波动性市场中效果最好,因为它们容易滑点。

滑点是一种现象,即市场实际上没有以指定价格进行交易,要么是因为该价格没有流动性,要么是由于市场缺口。

因此,交易者必须选择下一个最佳价格,该价格可能要差得多,

如下图所示:

2)保证止损:保证止损完全消除了滑点问题。即使在价格可能跳空的波动市场中,经纪人也会遵守确切的止损水平。

但是,此功能是有成本的,因为经纪人将收取交易的一小部分以保证止损水平。

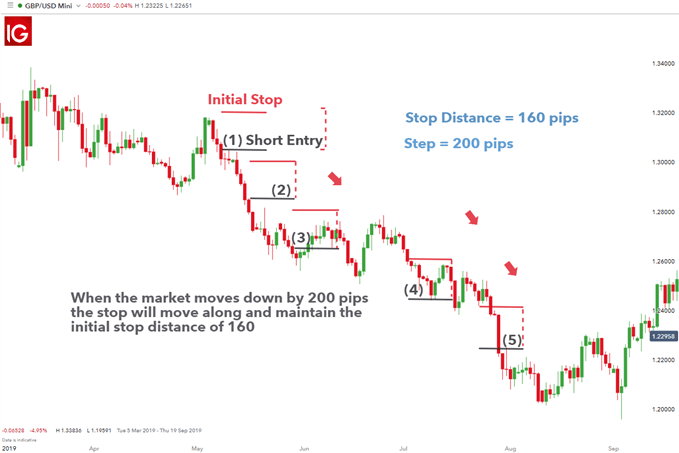

3)追踪止损:追踪止损使止损更接近获胜头寸的当前价格,同时在交易开始时保持相同的止损距离。

例如,下面的英镑/美元图表显示了一个有利的空头入场。每市场移动 200 点,止损将自动随之移动,同时保持 160 点的初始止损距离。

进一步阅读以提高您的风险管理技能

- 了解杠杆、风险回报率和止损如何融入风险管理流程,以及为什么交易者牢牢掌握这些概念至关重要。