避险资产是应对经济衰退的重要解药。它们代表了在股票下跌时可以保护交易者和投资者免受损失的市场。继续阅读我们的指南,了解可供选择的最佳避险资产、它们如何保护您的投资组合以及交易它们的重要技巧。

什么是避险资产?

避险资产是投资者和交易者投入资金以防止基本面中断的地方。从历史上看,避险货币、避险股票、黄金和美国国债在经济低迷或市场普遍波动期间保持或升值,从而可以保护成长型股票在这种情况下可能遭受损失。

.

避险资产通常会表现出以下大部分或全部特征:

1) 高流动性

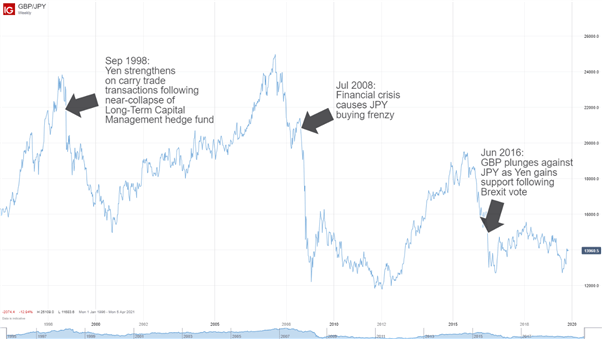

凭借大量的交易量,您可以以您想要的价格进入和退出头寸,而不会出现滑点。高流动性避险货币对的一个例子是英镑/日元。当出现基本面破坏的迹象时,例如西方经济衰退,一个常见的做法是做空英镑/日元——随着价格进一步下跌,能够以原价进入头寸可能意味着更高的利润。

2) 供应有限

如果资产的供应超过需求,其价值可能会受到侵蚀。像黄金这样供应稀缺的市场,在这种稀缺性中可能具有价值,当需求增加时,价值可能仍然更高。查看更多关于供求力量的信息。

3)不同的效用

该资产是否有足够的用途,例如在工业应用中,使其具有大量需求?例如,铜在基础设施和农业领域有着广泛的用途,当新兴市场加快发展时,需求往往会增加。

4) 持久需求

一个真正的避险资产有望在未来保持需求,因此应该对资产的未来效用充满信心。例如,虽然白银等一些商品现在可能有许多工业应用,但将来它们可能会被其他商品取代。

5) 持久性

随着效用下降,质量能够下降的资产未来需求可能会下降。

最值得交易的避险资产

在交易避险资产时,您可以选择货币对、美国国债、商品甚至防御性股票。在这里,我们将看看一些最常见的避险资产进行交易。

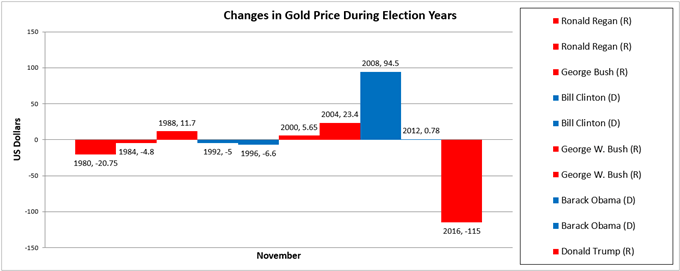

金

最值得注意的避险商品是黄金,它在历史上与股票显示出可靠的负相关关系。这种令人垂涎的实物资产需求量很大,独立于货币政策决策而存在,并且供应紧张。

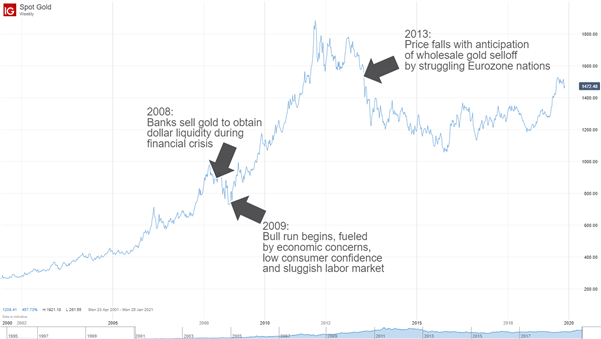

2009年,金融危机爆发后,投资者纷纷涌向黄金,引发了长达三年的牛市,2011年8月金价升至1,900美元/盎司。虽然黄金在随后的两年里经历了一次猛烈的上涨,但此后的长期熊市从未持续下去,这加强了其避险地位。下图显示了自世纪之交以来的主要价格走势。

日圓

日元被公认为最可靠的避险货币之一,因为它的贸易顺差和世界净债权国的地位,它在货币套利交易中的需求,以及由这些因素引起的自我实现的预言。下图显示了三个例子,表明日元作为避险资产的吸引力在三十多年来的避险市场中可见一斑。

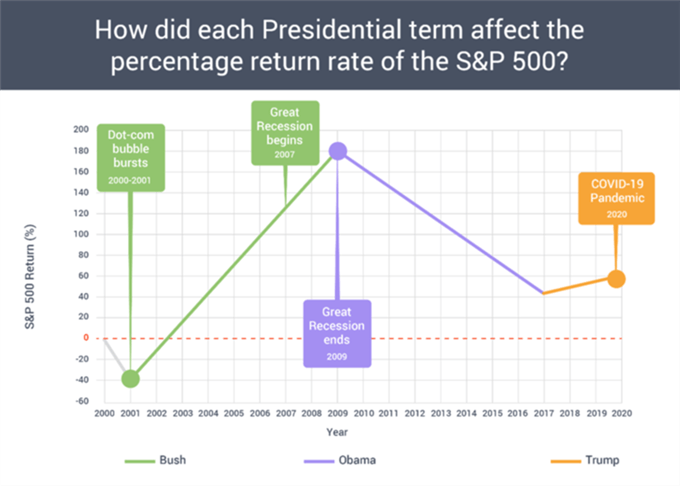

防御性股票

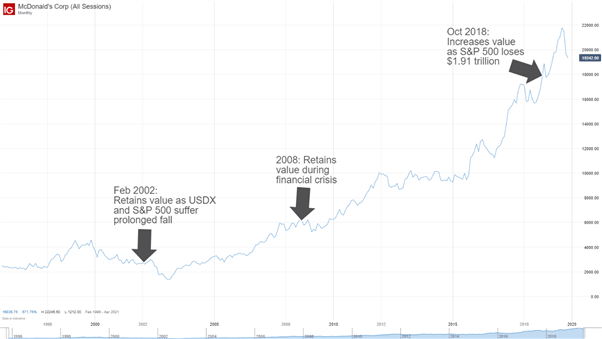

虽然成长型股票通常会在更广泛的市场动荡中下跌,但在某些避险股票可以在经济困难期间保持或增加价值。这是因为即使在经济困难时期,消费品和公用事业等行业的精选公司提供的产品和服务也需求量很大。下图显示了麦当劳如何经受住本世纪充满挑战的经济风暴的三个例子。

美国国债

美国国债因其无风险的性质而被视为避风港;当票据到期时,政府会偿还这些债务证券。

如何交易避险资产

现在我们已经确定了要交易的市场,您如何知道如何以及何时交易它们?市场是周期性的,交易者应该研究成长股、美元指数和工业主要商品等资产的价格,以及就业数据和GDP等基本面因素,以了解经济表现。这将更好地了解何时可能出现经济衰退,以及何时将投资组合的一部分转移到更具防御性的资产中。

例如,可能预测经济衰退的三个因素包括:

- 美国国债收益率曲线倒挂:虽然当收益率曲线倒挂时并不能保证经济衰退,但这一事件确实有之前经济衰退的历史。

- 糟糕的企业/消费者信心数据: 如果消费者和企业对经济没有信心,他们就不太可能为未来消费或投资,这可能会导致增长收缩,从而导致经济衰退。

- 负面就业统计数据: 就业统计数据不仅可以深入了解招聘意向,还可以深入了解工作小时数。当公司减少工作时间或雇用临时工时,他们可能会对经济状况感到紧张。

避险资产:关键要点

- 密切关注基本面: 如前所述,就业统计数据和商业信心等基本面因素可以预测市场下滑和经济繁荣。因此,遵循尽可能多的基本因素将使您很好地衡量何时进入和离开安全避难所。

- 考虑技术指标: 相对强弱指数等指标将揭示资产何时进入超买/超卖区域。结合基本面因素,这可以更清楚地了解何时进入或退出交易。

- 历史价格走势很重要: 请记住,有时避险资产的表现可能不符合预期。例如,随着金融危机的爆发,2008年的黄金价格可能会飙升,但相反,银行将储备兑现,以支持美元的流动性。直到第二年,牛市才开始。

关于避险投资的进一步阅读

希望阅读更多关于在“避险”环境中具有更大宏观范围和/或更强表现的避险资产的信息?阅读我们的避险货币指南,也不要错过我们的避险股票文章,了解在市场波动时要考虑的更具体的资产策略。