避险货币是在不确定和市场不稳定时期倾向于保值或升值的货币。避险资产往往与股票和债券的表现无关,因此非常适合在市场崩盘时进行交易。

在这篇文章中,我们将看看交易者可能选择的一些避险外汇对,探讨它们为什么提供保护,并揭示如何交易它们以防止经济低迷。

什么才算是避险货币?

在考虑什么是避险货币的问题时,要牢记的因素可能与货币本身有关。这些因素包括强大的流动性,以及发行国更广泛的经济环境,如稳定的政治制度、经济增长和稳定的财政。

然而,这些因素作为避险货币的指标并不总是完全可靠的。例如,尽管该国财政状况疲软,但日元仍被视为避风港,其中包括世界上最高的政府债务与GDP之比。

交易者应考虑积极削弱货币避险吸引力的因素。其中之一是政府可以进行干预,以阻止一个国家的货币变得过于强势。这方面的一个例子是瑞士中央银行,该银行曾多次向该国市场注入法郎以保护出口。

日元也经历了类似的模式;在全球避险情绪高涨期间,它往往会飙升。由于日本如此依赖出口,日元升值可能会带来问题——当出口竞争力降低时,日本企业的利润就会降低,股票可能会下跌。因此,日本政府可能会卖出日元并买入美元,或者甚至像2016年一样,采取负利率来维持低迷的货币。

最值得交易的 4 大避险货币

避险货币清单包括日元、瑞士法郎、欧元和美元。

| 美元 (USD) | 欧元 (EUR) | 日元 (JPY) | 瑞士法郎 (CHF) | |

|---|---|---|---|---|

| 排名(交易量) | 第一 | 第二 | 第三 | 第 6 次 |

| 涉及该货币的全球交易百分比* | 88 | 31 | 22 | 6.9 |

| 最常交易的货币对 | 欧元/美元(EUR/USD) | 欧元/美元(EUR/USD) | 美元/日元(USD/JPY) | 美元/瑞郎 |

| 平均交易金额* | 44亿美元 | 16亿美元 | 11亿美元 | 2.4亿美元 |

资料来源:国际清算银行(2016)

*2016年4月的日均净值

日元 (JPY)

日元作为避险资产受到日本强劲的经常账户盈余等因素的推动,使日本成为世界上最大的债权国。此外,日元是一种流行的套利交易,这意味着投资者经常从利率较低的日本借入日元,以便在利率较高的国家购买货币。这可能会在金融动荡期间推高日元价格,因为国际投机者选择平仓风险头寸并偿还日元贷款。

近年来,日元升值的例子包括2008年金融危机期间,日元兑英镑和美元飙升,2015年英国脱欧的不确定性,以及1998年长期资本管理对冲基金的几近崩溃。

由于美元和日元都被认为是避险货币,有时美元/日元市场波动不大,但像英镑/日元、澳元/日元和新西兰元/日元这样的交叉货币对 通常会如此。

美元 (USD)

美元的避险地位是由美国财政部支付其投资者的可靠性来维持的。自金融危机以来,人们普遍认为,在市场动荡时期,投资者会抛售风险资产,转向美国国债和美元。

然而,近年来,日元和欧元一直是美元的首选避险货币,一些分析师认为,几乎没有证据表明在经济困难期间,美元比其他避险货币的购买量更大。

欧元 (EUR)

与美元一样,欧元在当今环境下的避险地位也存在争议。在过去几年中,欧元无疑表现出了避险资产的特征——2015年,由于部分欧洲经济体的积极前景,分析师越来越看好欧元。此外,欧洲主要经济体的低利率导致人们对欧元充当避风港的预期。

然而,在2018年初,在美国股市暴跌之后,预期的买入欧元的热潮并没有发生。不过,日元照常营业,这确实吸引了买家。

瑞士法郎 (CHF)

瑞士法郎的避险地位得益于稳定的瑞士政府和强大的金融体系。再加上低通胀和对该国中央银行瑞士国家银行的高度信心。

瑞郎展示其吸引力的一个例子是2011年,当时美元和欧元涌入瑞郎,因为紧张的投资者蜂拥而至,以防范大西洋两岸的债务危机。这导致美元兑瑞郎从2011年初的0.9400跌至7月的0.7900,这意味着一美元只能购买0.79瑞郎。欧元方面,2011年7月欧元兑瑞郎汇率从年初的1.3000左右跌至平价左右。

与日元一样,套利交易投机者喜欢在没有融资成本的情况下利用瑞士法郎的资金,在头寸对他们不利时偿还贷款。

在外汇交易中使用避险货币

在外汇交易中使用避险货币时,交易者应该意识到,如上所述,某些货币对市场事件的反应与其他货币不同。此外,对于哪些货币有资格成为避风港,并不总是达成共识。

例如,虽然一些人认为挪威克朗是一个避风港,理由是该国缺乏净债务和经常账户盈余,但另一些人则认为它不是最佳选择,因为它缺乏流动性,而且与商品货币的相关性太高。

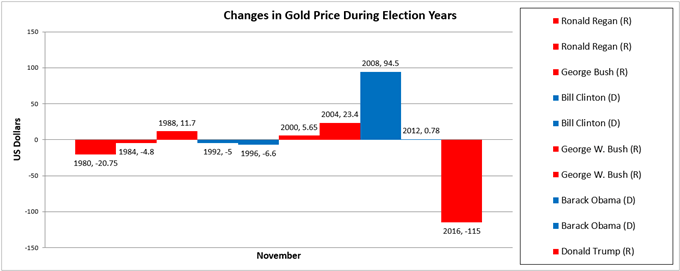

除了使用货币作为避风港外,黄金也是希望防范过度风险的交易者的热门考虑因素。黄金被视为避险资产,因为它已被证明具有价值储存、市场效用以及价格通常不受央行利率决定的影响。