欧元分析(欧元/美元、欧元/英镑、欧元/日元)

- 欧洲央行官员反对激进降息

- 欧元/美元(看涨):各国央行向欧元/美元伸出援助之手

- 欧元/英镑(中性):0.8635 的坚实拒绝凸显了脆弱性

- 欧元/日元(中性):突破支撑区域所需的催化剂,接下来是日本央行和 CPI

欧洲央行官员反对激进降息

上周五,欧洲央行官员从强制性媒体封锁期中走出来,以消除人们对欧洲央行明年将被迫降息六次的猜测。今天上午,法国央行行长弗朗索瓦·维勒鲁瓦(Francois Villeroy)承认,下一步应该是降息,但首先欧洲央行应该暂时“欣赏”,因为管理委员会认为利率将在考虑降息之前保持在当前水平一段时间。

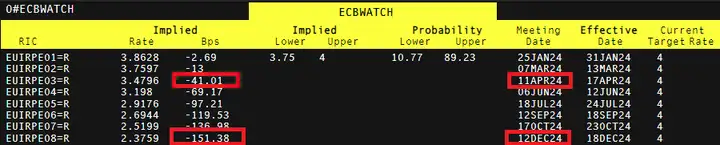

此外,欧洲央行的马迪斯·穆勒(Madis Muller)与他的同事持相同观点,表示如果市场预计2024年上半年降息,市场将持乐观态度。欧洲央行官员反对降息的一个原因是,最新的工作人员预测表明,通胀将在短期内再次回升,这可能会使市场在明年降息150个基点(bps)时占据主导地位。市场目前预计4月加息50个基点的可能性较小,而3月加息25个基点的可能性较小。

来自利率市场的欧洲央行利率预期

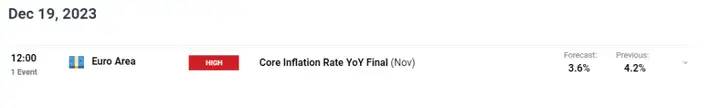

通胀仍然过高,下周我们将公布欧盟11月的最终通胀数据,这可能会显示出令人鼓舞的进展。

通过我们的 DailyFX 经济日历自定义和过滤实时经济数据

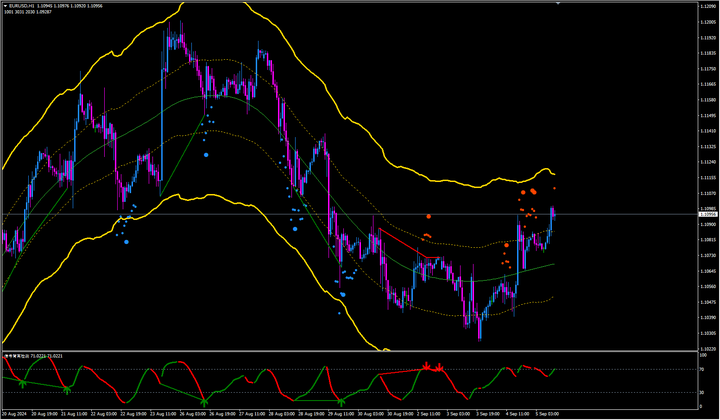

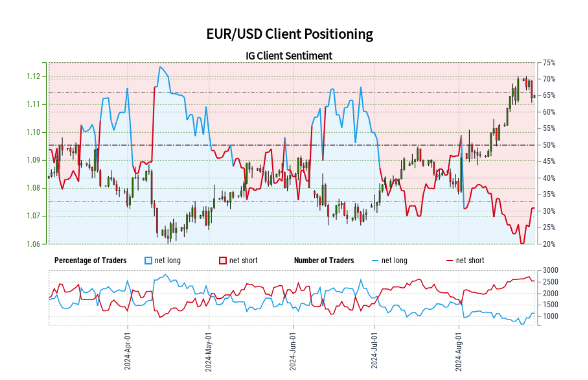

欧元/美元(看涨):各国央行向欧元/美元伸出援助之手

鸽派的美联储和欧洲央行坚持其立场的结合帮助刺激了本周的欧元。该货币对试图测试11月下旬的摆动高点,但在周五欧元区PMI数据惨淡之后,本周接近尾声时,该货币对下跌了。

在美国国债收益率以比德国更剧烈的速度下跌后,收益率差异也有助于推动该货币对的上涨。德国国债经常被用作欧盟收益率的基准。下图显示,美国国债收益率超过德国国债收益率,但近日欧美国债收益率差大幅上行,在周五回调之前走强欧元/美元。

欧元/美元日线图与德国/美国10年期收益率差的比较(橙色线)

欧元/美元未能测试11月下旬的高点,因为令人失望的PMI数据使周五开局艰难。未来一周,除了11月GDP终值外,几乎没有以欧盟为中心的数据。

未来一周,多头将密切关注与1.0831水平相吻合的200天简单移动平均线(SMA),作为坚实的支撑区域。如果价格在该地区之前获得支撑,如果美国通胀走软的趋势继续下去,本周末以美国为重点的经济数据可能会再次提振欧元/美元。阻力位仍为1.1017,即近期的摆动高点。

欧元/英镑(中性):0.8635 的坚实拒绝凸显了脆弱性

欧元/英镑的中性指引是对周五晚些时候下行的认可。该货币对对阻力位(0.8635)和支撑位0.8565都表现出尊重。如果我们本周收盘价略低于阻力位,那么未来一周就有机会淡化走势。因此,该货币对似乎处于无人区,因为有利的风险来获得回报似乎遥不可及。此外,英镑可能受益于更高的收益率(2024 年降息幅度较小),从而限制了欧元。英镑上行。

在未来两周内接近该货币对的一种方法是寻找0.8565和0.8635之间的区间交易机会——预计欧元/美元在圣诞节和新年期间将表现出较低的波动性。此外,请注意潜在的虚假突破,因为外汇对可能缺乏动力来跟进看似新的方向性走势。

EUR/GBP日线图

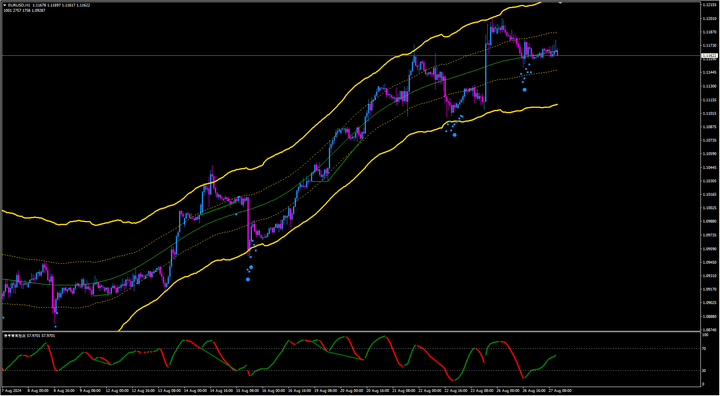

欧元/日元(中性):突破支撑区域、日本央行和 CPI 所需的催化剂 下一个

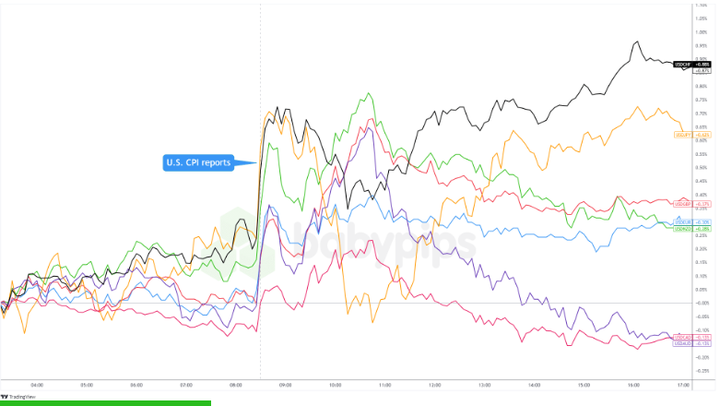

欧元/日元将成为下周最受关注的货币对之一,因为日本央行将在周五向我们提供日本 11 月通胀数据之前宣布其对货币政策的最新想法。最近几天,有报道称日本央行并未将12月会议视为改变利率的机会,日元走强已经消散。该委员会尚未得到保证,通货膨胀和工资增长需要重大的政策转向。

然而,我确实预计,关于最终退出负利率的猜测将持续到2024年,并将支持日元全面升值的长期观点。就目前而言,价格走势似乎是由收益率差异收窄和油价大幅下跌推动的,这为日元提供了年底前的稳定顺风。

欧元/日元图表显示周末有一个强劲的支撑区域。支撑区域包括 200 SMA、2023 年上涨的 38.2% 斐波那契回撤位和 153.45——这是 2023 年下半年的支点。下周该货币对的中性标签是认识到严峻的支撑区域,这可能需要大规模的通胀数据才能再次将注意力重新集中在日本央行上。

该货币对可能会从本周初目前占据的近乎超卖的区域中恢复过来,日本通胀率可能意外上行,这为欧元/美元提供了再次测试支撑区域的机会,并可能跌破该支撑区域。阻力位在157.93。

欧元/日元日线图