除了“ A-Book ”或“ B-Book ”的外汇经纪商,您可能还会遇到“C-Book”这个词。

“ C-Book ”是一个术语,用于描述外汇经纪商和 CFD 提供商使用的“风险管理策略”,据称与 A-Book 或 B-Book 不同。

在我们看来,“C-Book”只是营销术语。这并不是经纪商用来管理风险的真正不同的方法,它更像是一个描述 A-Book 和 B-Book 执行的变化或调整的模糊术语。

正如您将看到的,经纪商并没有真正使用“C-Book 执行”来管理风险,而是尝试为自己赚更多的钱。

这些执行方法也被认为是有争议的,外汇经纪商是否应该这样做是值得怀疑的。我们将让您来担任评判。

我们将介绍三种形式的“C-Booking”:

-

“部分对冲”

-

“套期保值”

-

“反向对冲”

部分对冲

“C-Book 执行”最常见的形式是客户订单的部分对冲。

经纪人可以部分而非全部对冲市场风险。这将减少但不能消除对冲头寸的不利价格变动。

仍未对冲的风险,也称为剩余风险,如果价格朝着有利于其发展的方向移动,则经纪商有机会获利。

将此风险管理策略视为“部分 A-Book ”和“部分 B-Book ”。

基本上,经纪商已将其风险的一定百分比预订为 A-Booked,其余部分已 B-Booked。

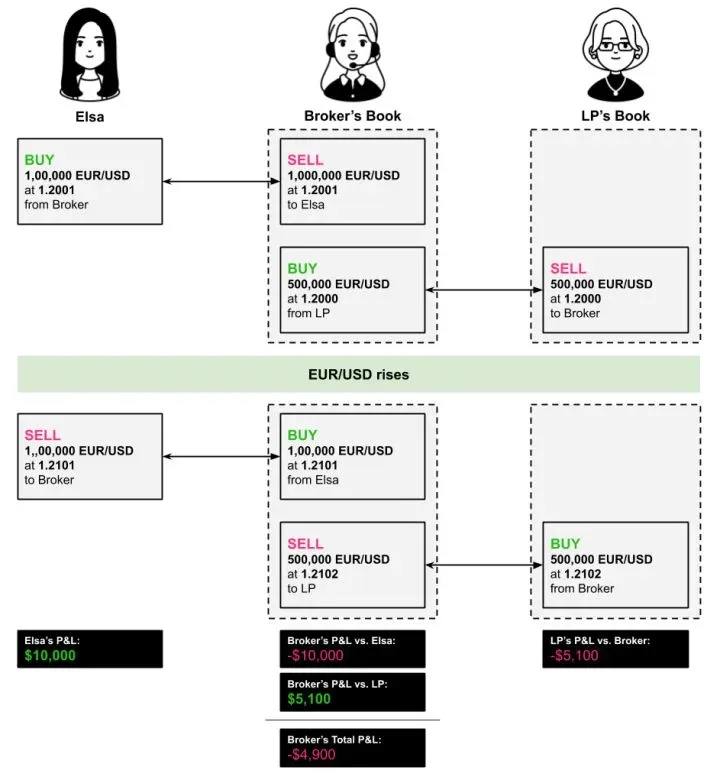

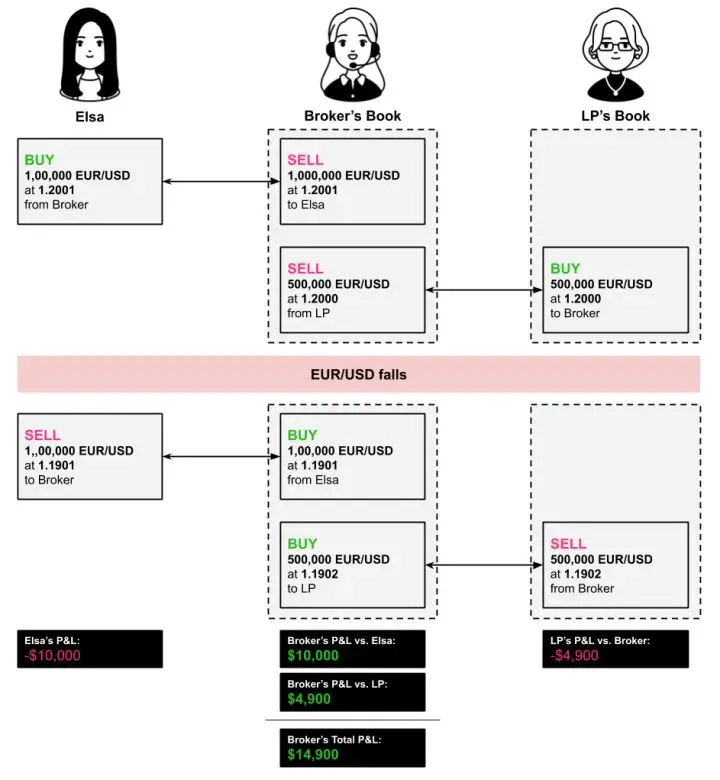

让我们看一个例子,经纪商对客户头寸的 50% 进行对冲。

Elsa 在1.2001开立多头欧元/美元头寸。

她的头寸规模为 1,000,000 个单位或 10 个标准手。这意味着 1 个点的变动等于 100 美元。

经纪商通过在1.2000的 LP 开立 500,000 欧元/美元的多头头寸来对冲50% 的风险。

(如果它做多了整个 1,000,000 个单位,这将被视为 A-Book,因为 100% 的头寸被对冲。)

欧元/美元价格上涨。

Elsa 希望获利并在 1.2101 退出她的交易,从而获得 100 点或 10,000 美元(100 美元 x 100 点)的收益。

对于经纪商来说,这意味着 10,000 美元的损失。

如果经纪商只是 B-Booked Elsa 的交易,它就不得不承担全部损失。

但幸运的是,它对冲了 Elsa 的部分交易。

虽然对冲交易产生了102 点的收益,但由于头寸规模为 500,000(1,000,000 的一半),利润为 5,100 美元。

LP 的利润帮助减少了 Elsa 交易的部分损失,因此净亏损为 4,900 美元(而不是全部 10,000 美元)。

相反,如果 EUR/USD 下跌,经纪人对 Elsa 的利润将因对冲造成的损失而减少。

在本例中,Elsa 在1.2001开立多头欧元/美元头寸。

经纪商通过在 1.2000 的 LP 开立 500,000 欧元/美元的多头头寸来对冲 50% 的风险。

欧元/美元价格下跌。

Elsa 的止损被击中,她的交易在1.1951退出,导致损失 50 点或 5,000 美元。

对于经纪商来说,这意味着5,000 美元的收益。

如果经纪商只是 B-Booked Elsa 的交易,它就会保留所有这些利润。

但事实并非如此,它对Elsa的部分交易进行了对冲。

对冲交易导致亏损 48 个点。由于头寸规模为 500,000(1,000,000 的一半),因此亏损为 2,400 美元。

LP 遭受的损失帮助减少了 Elsa 交易的部分利润,因此净利润为 2,600 美元(而不是全部 5,000 美元)。

到目前为止,您已经看到经纪商如何完全对冲 (=100%) 对客户的头寸,称为A-Book。您已经看到经纪商如何对客户的头寸进行部分对冲 (>100%),称为C-Book。

“套期保值”

C-Booking 不限于部分对冲。

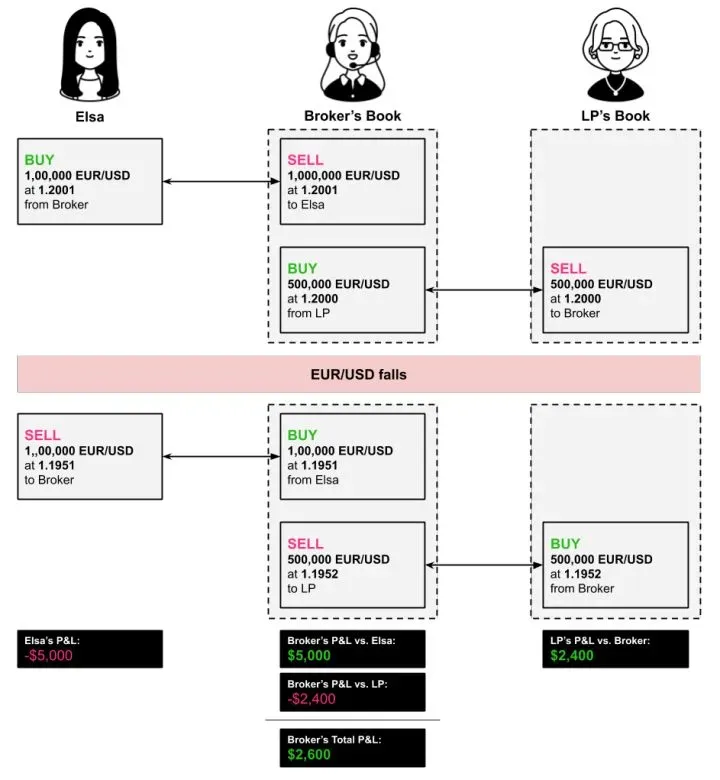

C-Booking 的另一个变体是经纪商也可以选择“超额对冲”,这意味着它可以对客户 100% 以上的头寸进行对冲。

例如,它可以选择对冲110%而不是覆盖 100% 的对冲交易。

而不是“C-Book”,更准确的名称可能是“ A-Book+ ”。

为什么经纪商要这样做?

如果经纪商认为客户的交易会获利,它可以与客户“同行”,赚取一些额外的利润。

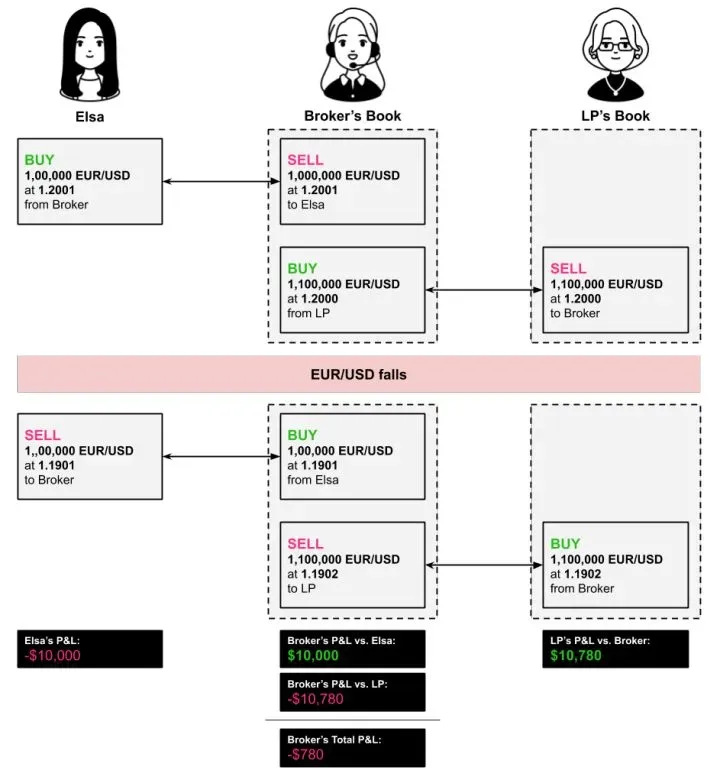

Elsa 在 1.2001 开立 1,000,000 欧元/美元的多头头寸,这意味着经纪商现在做空 1,000,000 欧元/美元。

在这里,经纪商可以决定:

-

不是对冲(B-Book)

-

部分对冲(C-Book)

-

100% 对冲(A-Book)

-

>100% 对冲(C-Book)

经纪商将 Elsa 描述为知情交易者,并选择了选项 #4。

它对冲了110% 的风险。

它做多 1,100,000 欧元/美元,LP 位于1.2000。

如果它 A-Booked 交易,它会做多 1,000,000。

相反,它做多了 1,00,000 个单位,外加 100,000 个单位或相当于Elsa 头寸规模的110%。

事实证明 Elsa是对的,欧元/美元上涨。

她退出交易以获得 100 个点或 10,000 美元的收益。

显然,这意味着经纪商损失了 10,000 美元。

但…。注意它与 LP 的损益。

由于经纪商“过度对冲”并且对 LP 的头寸规模更大,因此其从 LP 获得的利润超过了从 Elsa 获得的损失。

经纪商能够“榨取”其利润。

不过,这种“套期保值”策略并非没有风险。

让我们看看当客户亏损时会发生什么。

在这种情况下,欧元/美元下跌,Elsa 以 10,000 美元的亏损退出交易。

显然,这意味着经纪商获得了 10,000 美元的收益。

但是……请注意 LP 的损益。

由于经纪商“过度对冲”并且对LP的头寸规模更大,其从LP的损失超过了从Elsa获得的利润。

如果经纪商的对冲超过 100%,这就是权衡。

如果客户最终错了,它会使自己遭受更大的损失。

“反向对冲”

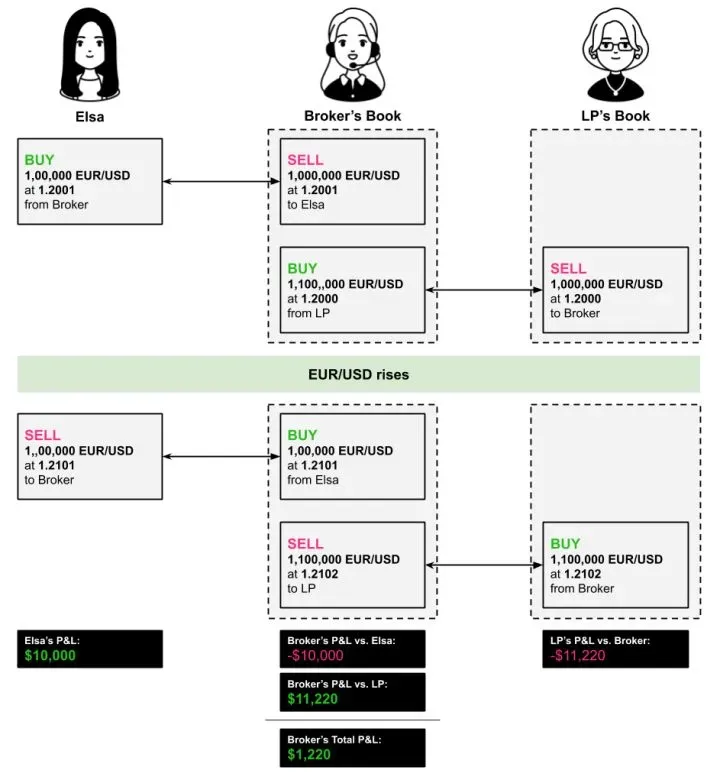

C-Booking 的另一个变体是经纪商部分或全部“反向对冲”客户的交易。

这种做法是基于这样一个假设,即客户交易如此糟糕,不仅可以通过 B-Booking 位置,而且可以通过添加到 B-Booked 位置来赚钱!

而不是“C-Book”的另一种变体,更准确的名称可能是“ B-Book+ ”。

基本上,经纪商甚至不会尝试对冲或转移市场风险,而是故意承担更多的市场风险!

当经纪商选择完全“反向对冲”客户的交易时,它基本上是在增加其 B-Book 风险。

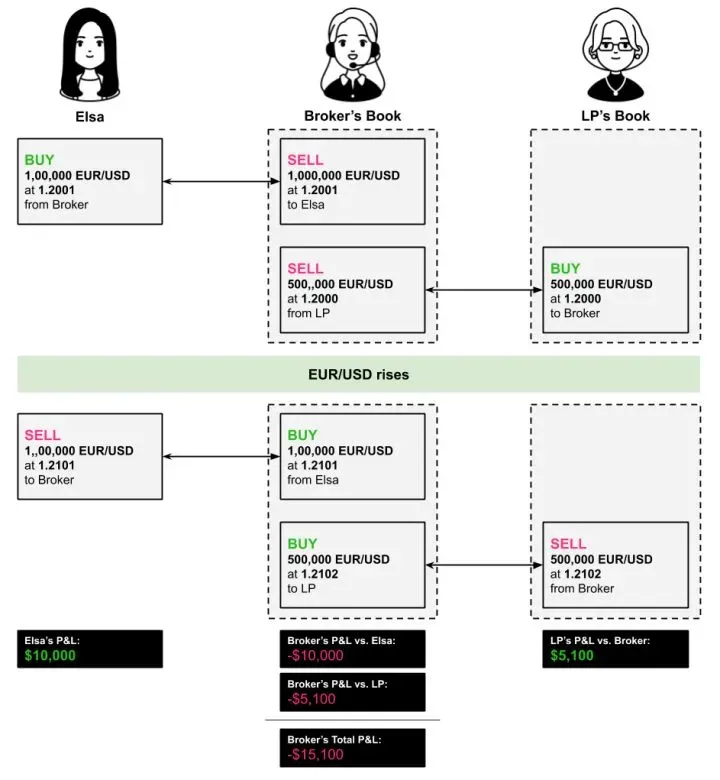

Elsa 在1.2001 做多1,000,000 欧元/美元。

由于经纪商是 Elsa 的交易对手,因此现在做空 1,000,000 欧元/美元。

经纪商现在面临市场风险(如果欧元/美元上涨)。

如果我们停在这里,这将是 B-Book 执行。

经纪商是否希望 A-Book 交易并完全对冲?

不。

它已将 Elsa 描述为无利可图的交易者,因此与其完全或什至部分与 LP 进行对冲,不如决定“反向对冲” 50% 的交易。

因此,与其做多欧元/美元(这是它为弥补其市场敞口所做的那样),不如通过 LP 做空 500,000 个单位!

请记住,它已经对客户少了 1,000,000 个单位。但它增加了更多的风险敞口,针对 LP 的额外 500,000 个单位。

在这种情况下,经纪商证明是正确的。

欧元/美元确实下跌。

Elsa 以亏损退出她的交易,这转化为经纪人的收益。

但它与LP的交易也带来了收益。

只要经纪商正确选择了哪些交易“崇敬对冲”,这种策略就可以非常有利可图。

但如果它选择错误,它所面临的风险甚至比 B-Booked 交易更大,并会导致更大的损失。

这是一个例子,它对经纪商来说并不顺利。

Elsa 在1.2001 做多1,000,000 欧元/美元。

由于经纪商是 Elsa 的交易对手,因此现在做空 1,000,000 欧元/美元。

它没有做多欧元/美元,这是为了弥补其市场敞口而做的,而是通过 LP 做空 500,000 个单位。

请记住,它已经对客户少了 1,000,000 个单位。但它增加了对 LP 的额外 500,000 个单位的更多风险敞口。

欧元/美元上涨。

Elsa 以盈利退出她的交易,这对经纪商来说意味着亏损。

如果经纪商有 A-Booked 并与 LP 进行对冲交易,它就会从 LP 获得收益以抵消其与 Elsa 的损失。

相反,它与 LP 的交易也导致了亏损。

声明:本站所有文章,如无特殊说明或标注,均为本站原创发布。任何个人或组织,在未征得本站同意时,禁止复制、盗用、采集、发布本站内容到任何网站、书籍等各类媒体平台。如若本站内容侵犯了原著者的合法权益,可联系我们进行处理。